Coinbase年中回顾:10张图表解析加密市场基本面和技术趋势

本文提供了10个图表,涵盖了加密市场的基本面和技术趋势。研究发现,加密市场总价值锁定(TVL)增长速度超过总市值增长速度,以太坊L2的TVL同比增长了2.4倍。5月份,除了Solana和Tron,大部分加密货币的在线费用都有所下降。比特币和以太坊的日均现货和期货总交易量下降了34%,但仍高于2022年9月以来的任何一个月。CME比特币期货未平仓合约增加,市场份额也有所增加。ETF托管的比特币增加约20万比特币,解释了价格上涨。

原文标题:Midyear Review: Crypto Markets in 10 Charts

原文作者:David Han, Institutional Research Analyst

原文来源:Coinbase

编译:Kate, 火星财经

在我们的年中回顾中,我们展示了10个图表,涵盖了一些关键的加密市场基本面和技术趋势。

关键要点

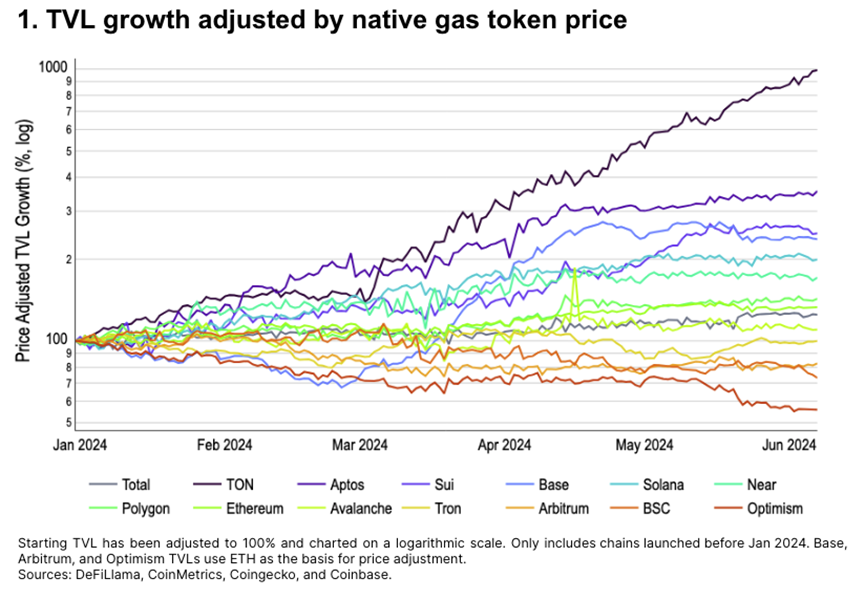

•我们通过在顶层第1层(L1)和第2层(L2)网络上的原生gas代币的价格升值来标准化总价值锁定(TVL)的增长。

•我们隔离了CME期货基础交易对ETF流量的影响,显示自4月初以来,BTC ETF的非对冲敞口的增长已大幅放缓。

摘要

在我们的年中回顾中,我们提供了10个图表,涵盖了一些关键的加密市场基本面和技术趋势。我们通过在顶层第1层(L1)和第2层(L2)网络上的原生gas代币的价格升值来标准化总价值锁定(TVL)的增长。我们还采取了一种相对的方法,通过总交易费用和活跃地址来衡量这些网络中链上活动的冲动,然后具体分解以太坊交易费用的最大驱动因素。之后,我们研究了链上供应动态、相关性以及加密现货和期货市场流动性的现状。

另外,加密货币领域一个更密切追踪的指标是美国比特币现货ETF的流入和流出,这通常被视为加密货币需求变化的一个指标。然而,迄今为止CME比特币期货未平仓合约(OI,Open Interest)的增长表明,自推出以来,ETF的部分流入是由基差交易驱动的。我们隔离了CME期货基础交易的影响,显示自4月初以来,BTC ETF的非对冲敞口的增长已大幅放缓。

基本面

TVL的增长

我们不是比较不同链的原始TVL,而是通过其原生gas代币的价格升值来跟踪TVL的增长。通常,由于抵押品或流动性的使用,原生代币构成了生态系统中TVL的很大一部分。通过价格增长调整TVL增长有助于区分TVL增长有多少来自净新价值创造,而不是纯粹的价格升值。

总体而言,TVL的增长速度超过了加密市场总市值的增长速度,同比增长24%。增长最快的链——TON、Aptos、Sui和Base都可以被认为是相对新生的,并受益于快速增长阶段。

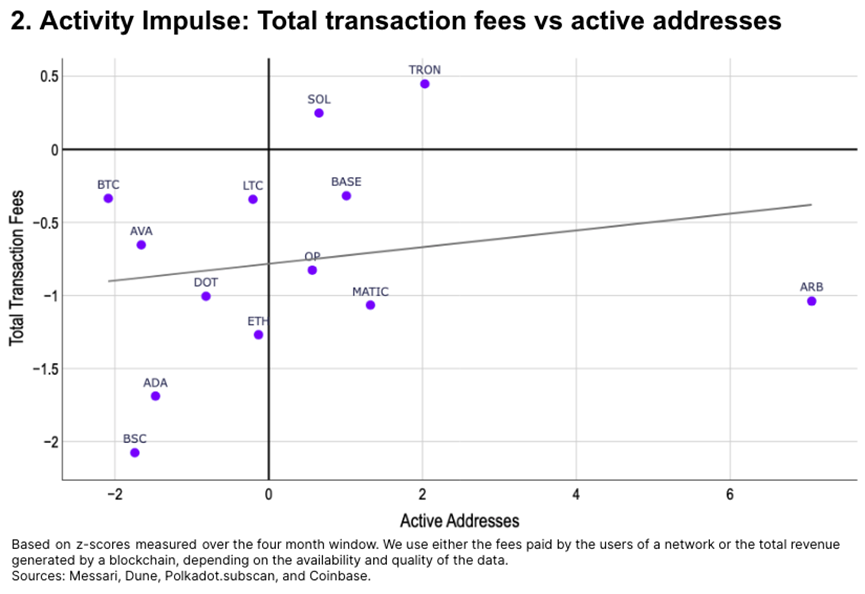

活动推动:费用和用户

我们比较了每个网络5月份的(1)平均每日活跃地址数与同期的(2)平均每日费用或收入,两者都以与前四个月(1 - 4月)相比的标准偏差来衡量。它显示:

•除了Solana和Tron外,5月份的链上费用普遍下降

•由于EIP-4844后费用下降,以太坊L2(特别是Arbitrum)上的活跃地址大幅增长

•Cardano和币安智能链的费用低于钱包活动的下降

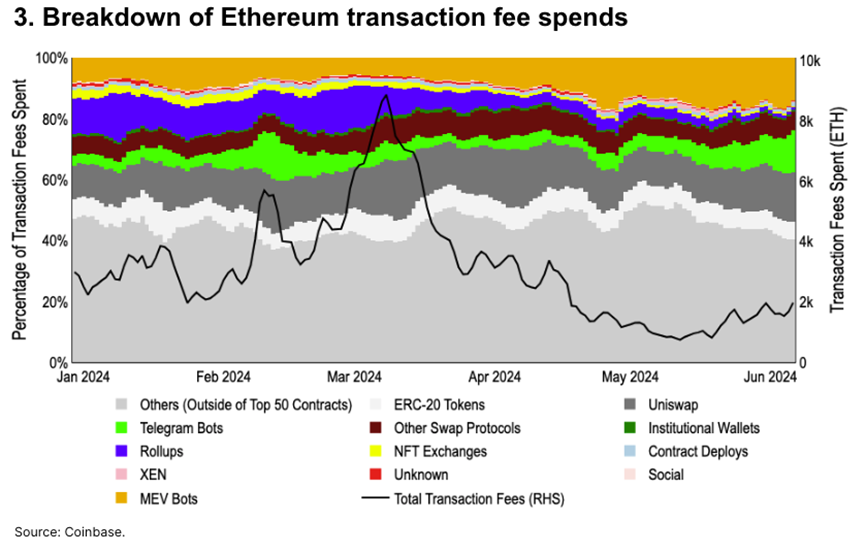

交易费用驱动因素

对以太坊前50个合约的费用明细进行分类。这些合约加起来占到年初至今总gas消耗的55%以上。

在3月份升级了Dencun之后,rollup的支出从占主网费用的12%逐渐减少到不足1%。MEV(最大可提取价值)驱动的交易费用从8%上升到14%,直接交易费用从20%上升到36%。尽管ETH从4月中旬开始出现通胀,但我们认为市场波动的回归(以及高价值的交易需求)可能会抵消这一趋势。

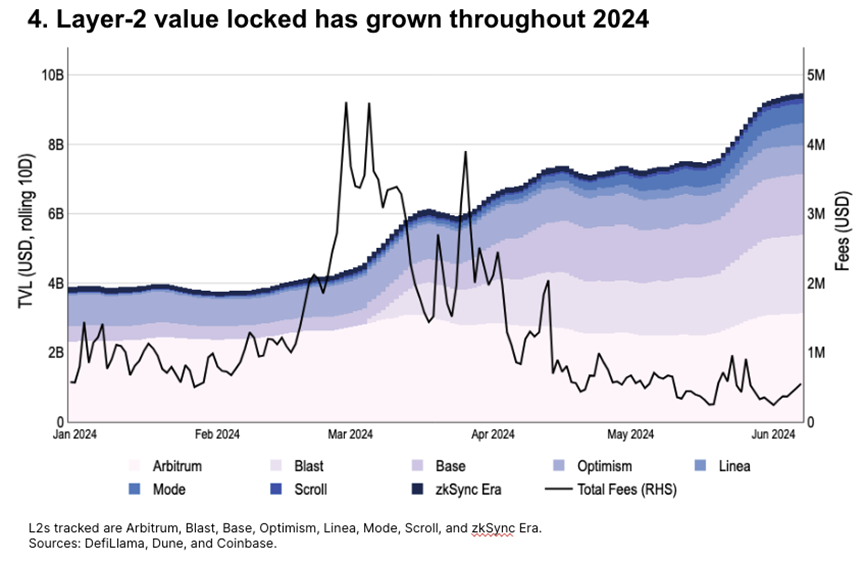

以太坊L2增长

以太坊L2的TVL同比增长了2.4倍,截至5月底,L2的总TVL为94亿美元。截至6月初,Base目前占L2 TVL总量的19%左右,仅次于Arbitrum(33%)和Blast(24%)。

与此同时,在3月13日的Dencun升级中推出blob存储后,总交易费用大幅下降,尽管TVL(以及许多链上的交易计数)处于历史最高水平。

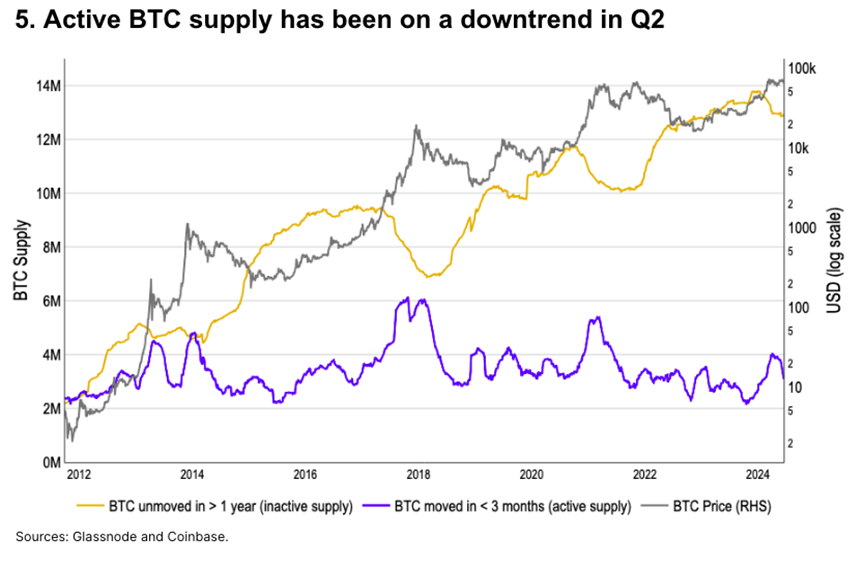

比特币活跃供应量变化

活跃比特币供应量的下降,我们将其定义为过去3个月移动的比特币,历史上一直落后于本地价格峰值,表明市场成交量放缓。活跃的比特币供应量在4月初达到了400万比特币的局部峰值,这是自1H21年以来的最高水平,然后在6月初降至310万比特币。

然而,与此同时,BTC的非活跃供应,即超过1年未移动的BTC,年初至今保持平稳。我们认为,这表明近期市场的乐观情绪已经减弱,尽管长期周期性投资者仍在关注。

技术面

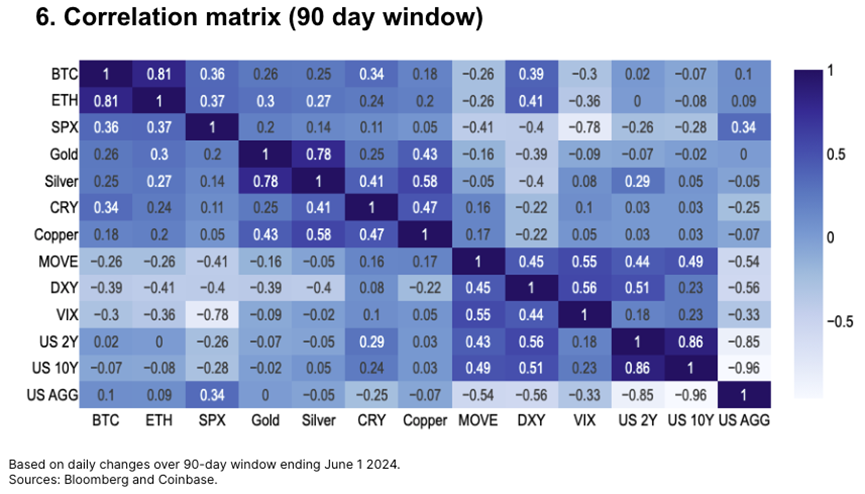

相关性

基于90天的窗口,比特币的回报似乎与一些关键宏观经济因素的每日变化适度相关。这包括美国股票、大宗商品和多边美元指数,尽管与黄金的正相关性仍然相对较弱。

与此同时,以太币与标准普尔500指数之间的相关性(0.37)与比特币与标准普尔500指数之间的相关性(0.36)几乎相同。与跨行业相比,加密货币对继续以高相关性进行交易,尽管BTC/ETH相关性从3月至4月的0.85峰值略有下降至0.81

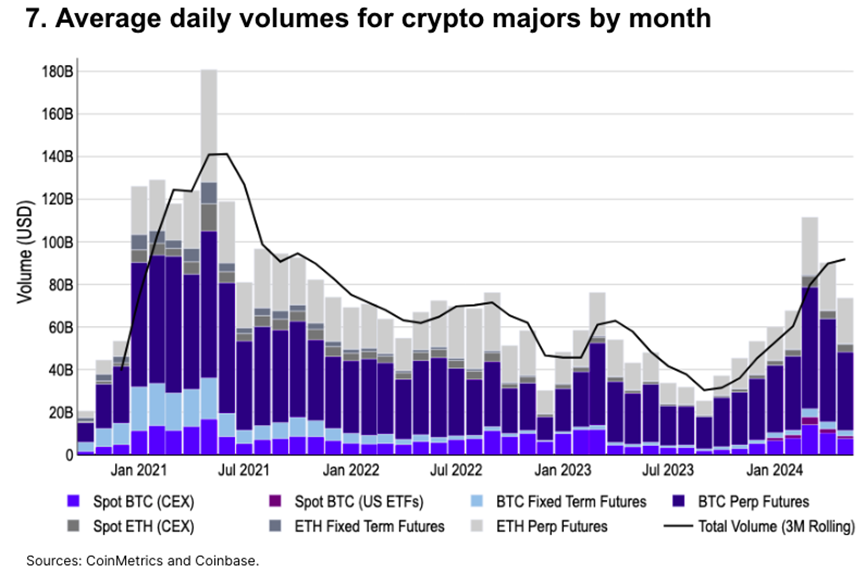

增加市场流动性

比特币和以太坊的日均现货和期货总交易量较2024年3月1115亿美元的峰值下降了34%。尽管如此,5月份的销售额(746亿美元)仍然高于自2022年9月以来的任何一个月,除了2023年3月。

在1月份美国现货比特币ETF获得批准后,现货比特币交易量也大幅增加,5月份的现货中心化交易所(CEX)比特币交易量比12月份增加了50%(76亿美元对51亿美元)。5月份,现货比特币ETF交易量为12亿美元,占全球现货交易量的14%。

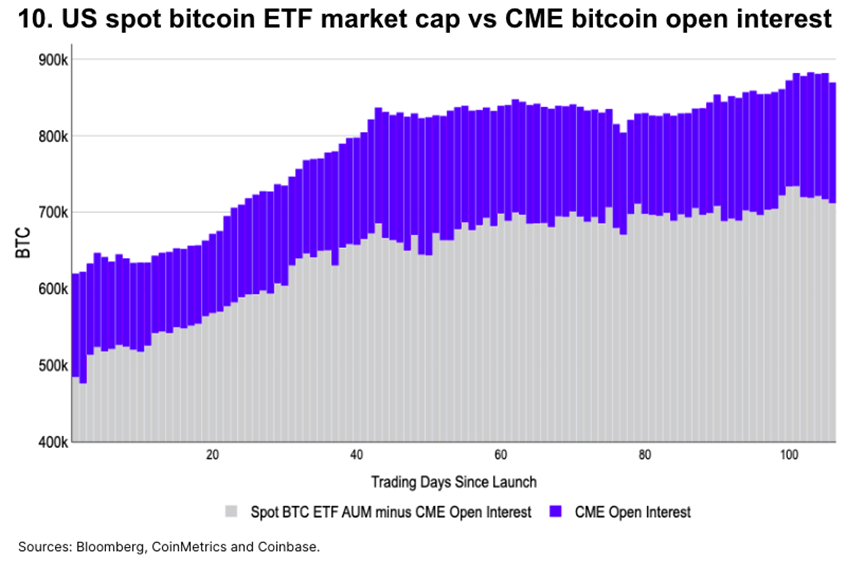

CME比特币期货

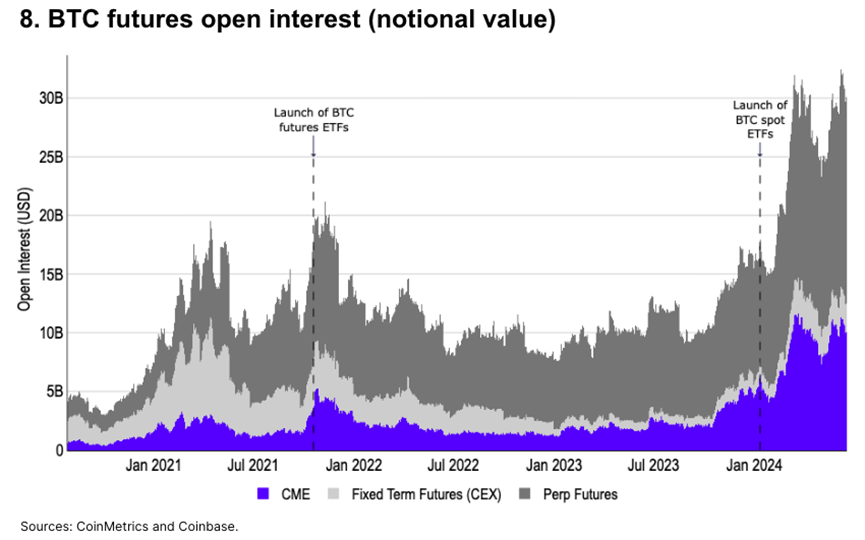

CME未平仓合约自2024年初以来增长了2.2倍(从45亿美元增长到97亿美元),自2023年初以来增长了8.1倍(达到12亿美元)。我们认为,年初至今的大部分新资金流动可归因于现货ETF获批后的基差交易。在它们推出后,比特币基差交易现在可以在美国完全通过传统证券经纪商完成。

永续未平仓合约也从98亿美元增加到166亿美元,全年CME未平仓合约的比例保持在30%左右(29-32%)。话虽如此,CME期货的市场份额已从2023年初的16%大幅增加,表明美国在岸机构的兴趣有所增加。

CME以太坊期货

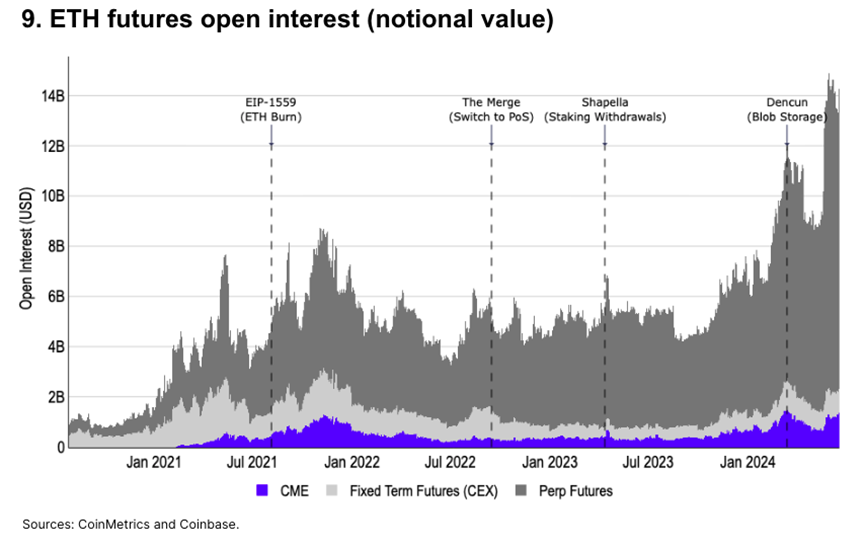

CME ETH期货未平仓合约接近历史最高水平。然而,ETH未平仓合约仍然以永续期货合约为主,这些合约仅在某些非美国司法管辖区可用。截至6月1日,未平仓合约交易总额的85%(121亿美元)是期货交易,而CME期货交易仅占8%(11亿美元)。

内源性ETH催化剂对未平仓合约的影响通常是可见的,在美国批准现货ETH ETF (19b-4文件)之后,未平仓合约的最后一次大幅飙升。在此之前,3月13日的Dencun 升级令未平仓合约达到顶峰。

另外,中心化交易所的传统固定期限期货仍然很受欢迎,其未平仓合约金额与CME期货相当。

隔离CME比特币基差交易

将现货ETF总市值与CME比特币未平仓合约的对比标准化表明,自4月初(第55天)以来,大部分现货ETF流动可归因于基差交易。

现货ETF获批后,截至3月13日(第43天),ETF托管的比特币增加了约20万比特币。这表明在这段时间内,比特币被定向买入,这在一定程度上解释了那段时间的价格上涨。从那以后,ETF托管的比特币一直保持在825-850k之间,直到5月底才强势突破这一区间。