Wintermute谈DEX之设计缺失:价值分配失衡

代币发行对加密货币世界至关重要,可以为生态系统内的各角色带来财富。然而,当前环境下,去中心化交易所(DEX)的设计限制了代币发行的潜力。通过拥有自己的自动化做市商(AMM)曲线,协议可以更有效地捕获和保留创造的价值,增强DeFi的可持续性。Altcoin在交易费用上占据主导地位,但自建DEX可能有利可图,但也带来新的挑战。成功捕获价值的关键是严格控制自己的生态系统,以确保可持续性。

原文标题:What if protocols owned their AMM curves?

原文作者:Wintermute

原文来源:X

编译:Azuma Odaily 星球日报

在加密货币世界,代币的发行至关重要。成功的代币发行可以显著增强协议的价值和影响力,并通过空投的形式为生态系统内的各个角色带来巨大的财富。

然而在当前的环境下,代币发行的真正潜力往往会因为去中心化交易所(DEX)的设计而受限 —— 发行代币的协议无法捕获源自于交易活动的价值。通过拥有自己的自动化做市商(AMM)曲线,协议可以更有效地捕获和保留它们创造的价值,从而完善自身经济模型,同时增强 DeFi 的可持续性。

代币发行可创造巨大的价值

代币的发行是协议发展历程中最关键的时刻,如果设计得当,这将为所有用户、贡献者、投资者乃至整个社区创造巨大价值。

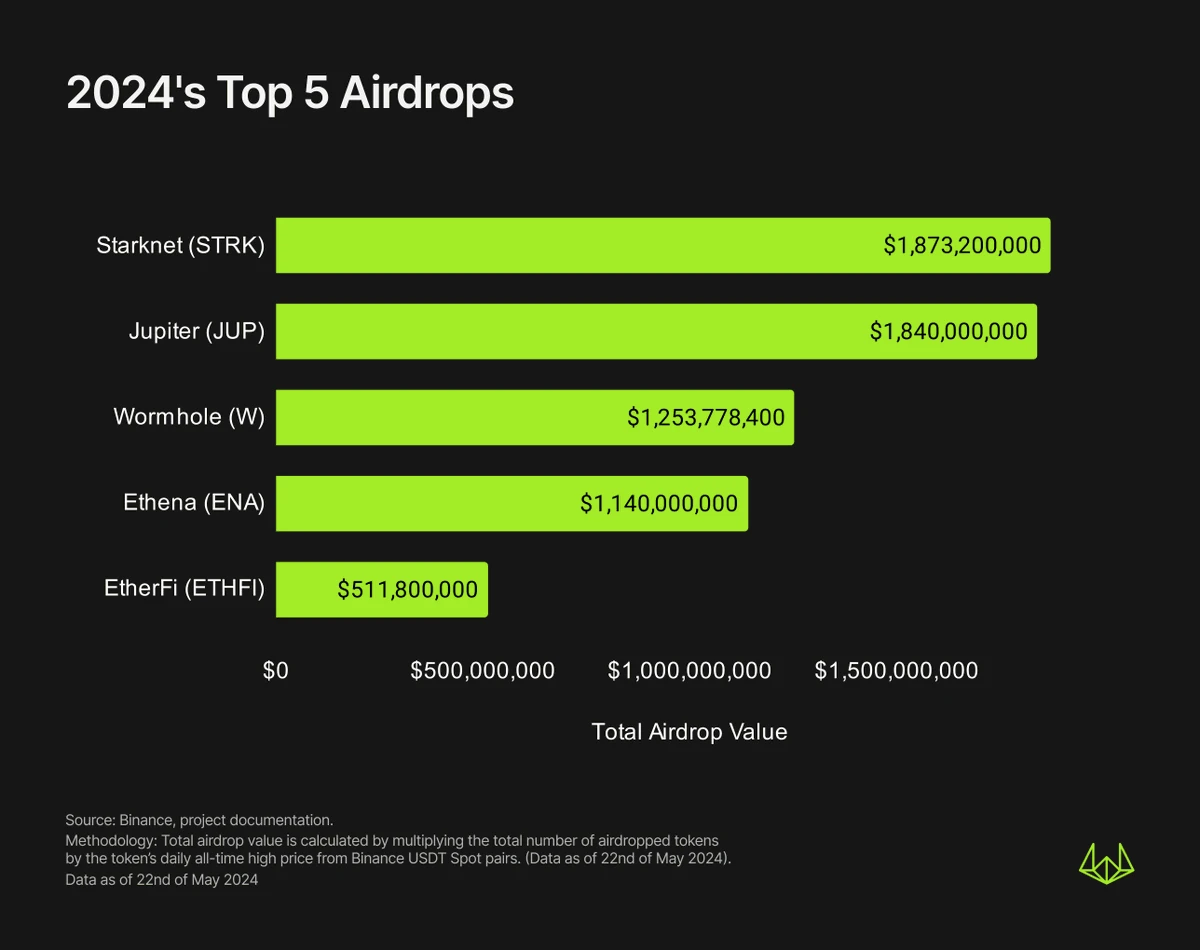

价值的创造一般会以空投形式呈现,即协议会向那些频繁使用其产品的用户分发代币。2024 年至今,仅规模最大的五次空投就创造了大约 66 亿美元的价值(未计入本周空投的 ZKsync 和 LayerZero)。

随之而来的价格发现环节则将不断验证并重塑空投接收者对于协议真实估价的期望,并在很大程度上决定他们是否会出售其空投份额 —— 反过来这也适用于潜在的买家,即决定他们是否会第一时间买入。

这种博弈行为会在 TGE 首日带来巨额的交易量,CEX 或 DEX 所均可在此过程中受益。

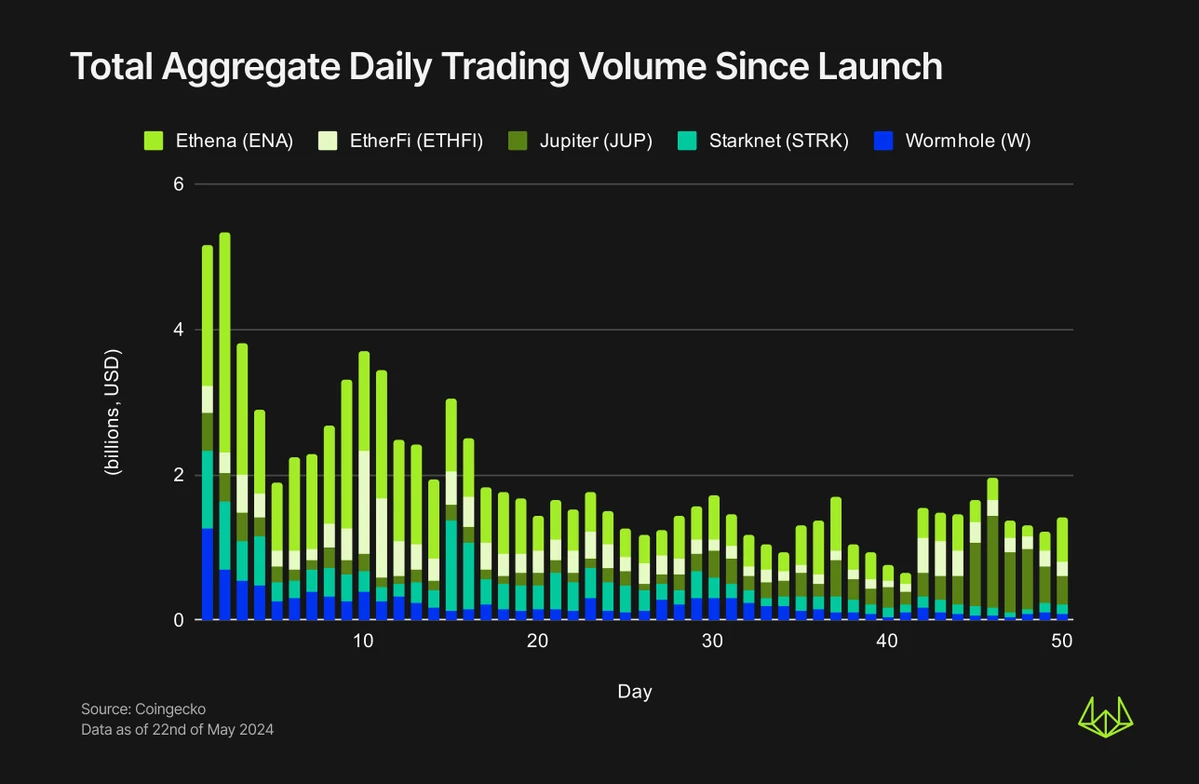

如下图所示,Wormhole 和 Starknet 在 TGE 首日的交易量都超过了 10 亿美元,在发币后的一段时间内,交易量一般也为维持在较高水平,例如 Ethena 和 Wormhole 前 14 天的交易量占据了前 50 天交易量的半数以上。

毋庸置疑的一件事是,当前代币发行的成功与否在很大程度上会取决于上线 CEX 的情况,较大的 CEX 可以提供更好的流动性及用户基础,从而帮助协议代币获得更大的曝光并实现更有效的价格发现,双方可以在这一过程中达成互利。

然而在 DEX 的环境下,协议于 DEX 之上构建流动性池往往需要预付一大笔成本(应指用于流动性配对),且无法通过 DEX 捕获他们所创造的价值。

DEX 的价值劫持

当前,DEX 在很大程度上未能合理地定价并奖励为其带来交易量、费用及用户的协议。

举个例子,Uniswap 100% 的交易费用均会流向流动性提供者,Pancakeswap、Curve Finance、Balancer 等协议则会将部分交易费用分配给其生态系统的不同群体 —— 代币持有者、DAO 资金库等等。然而,创建代币并构建流动性池的协议却一无所获。

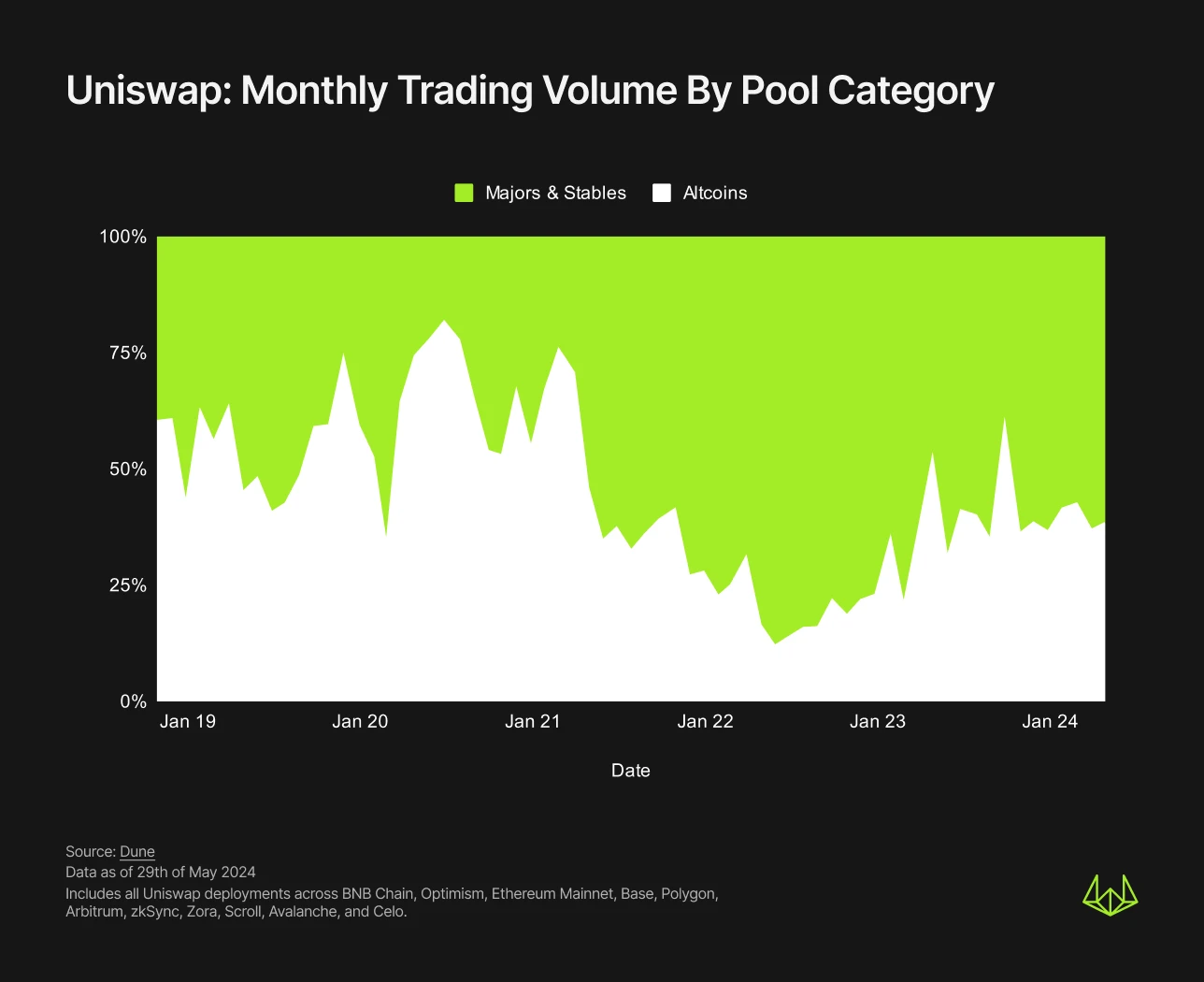

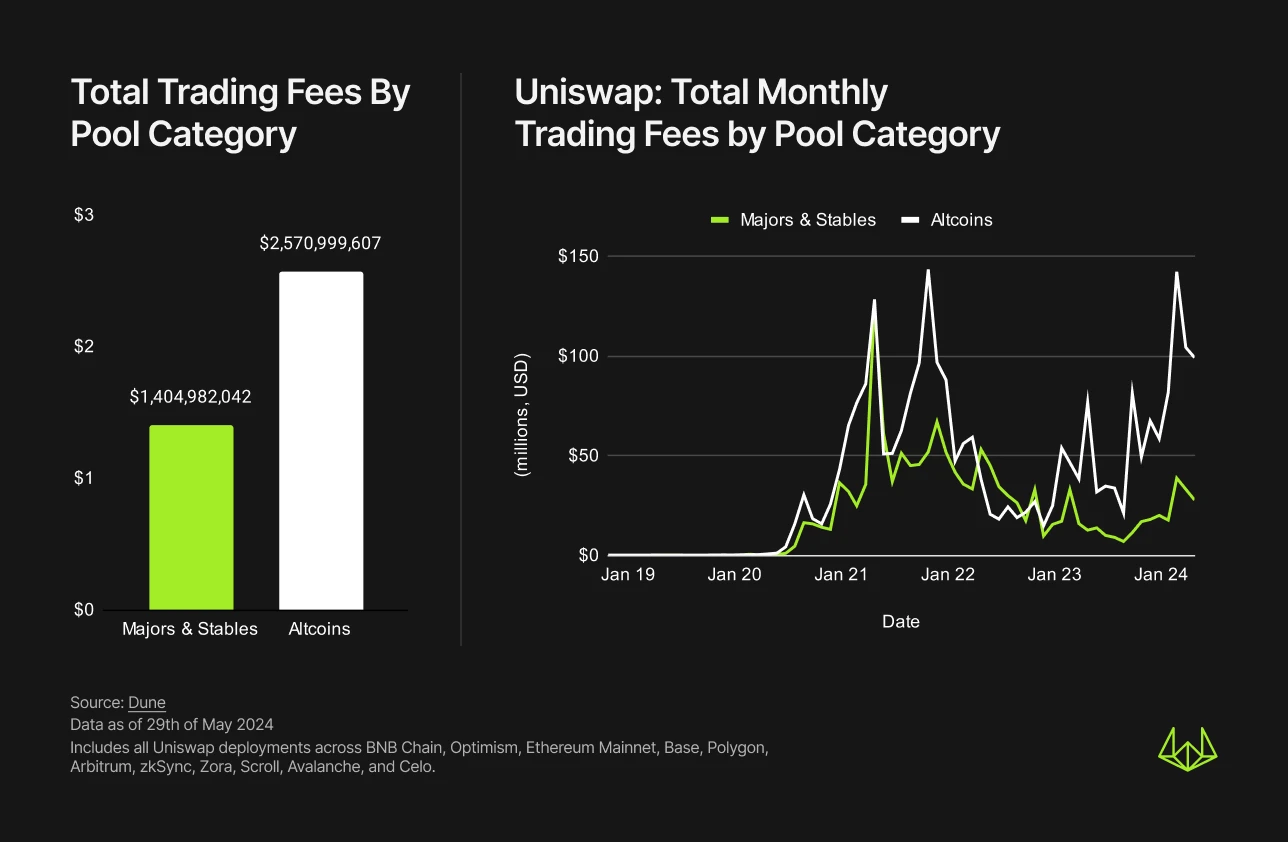

如果你仔细观察 Uniswap 的交易量构成,各种小型的治理/协议代币(相对于主流币和稳定币的 Altcoin)历来都是其交易量的主要来源之一,在最近几个月内占据了 Uniswap 总交易量的 30% 至 40% 。然而,这个数字可能仍被低估,因为主流币和稳定币会包括一些 LST、LRT 以及去中心化稳定币,这些代币的价值均来源于发行它们的协议。

尽管在交易量上不如主流币及稳定币,但 Altcoin 在费用贡献方面却要高于前者。自 2023 年 4 月以来,Altcoin 占据了 Uniswap 月度总交易费用的 70% -80% ,其中 10 月份更是高达 87.7% 。Altcoin 在交易量和费用之间的市场份额差异主要归因于主流币和稳定币通常使用的 0.05% 或 0.01% 的费率层级,而 Altcoin 池则常用 0.3% 或 1% 的费率层级。

如上图所示,自 2023 年 1 月以来,Altcoin 在交易费用上的主导地位得到了进一步的强化。这一方面可能是因为 Altcoin 的数量在持续增加,另一方面也可能是因为各大 Altcoin 协议团队花费了无数小时和资源来维护社区、构建产品、推动代币需求的增长,然而在这一过程中,代币交易所产生的全部费用均被 DEX 的 LP 所捕获,而未流向协议本身。

值得注意的是,有些团队已尝试通过在其代币上实施买/卖税来回收一定的价值,即每次买卖都要求支付一笔费用。这一抽税模式对于像 Unibot 这样的一些协议来说相当有效,并为他们的生态系统和代币持有者带来了 3600 万美元的收益。然而这种方法也存在一个普遍缺点,即它为代币合约本身引入更大的复杂性,且会限制团队仅能在他们部署并控制的代币上捕获费用。

如何解题?自建 DEX

如果像 Uniswap 这样的头部 DEX 都会劫持本该属于协议的价值,那协议应该怎么办?

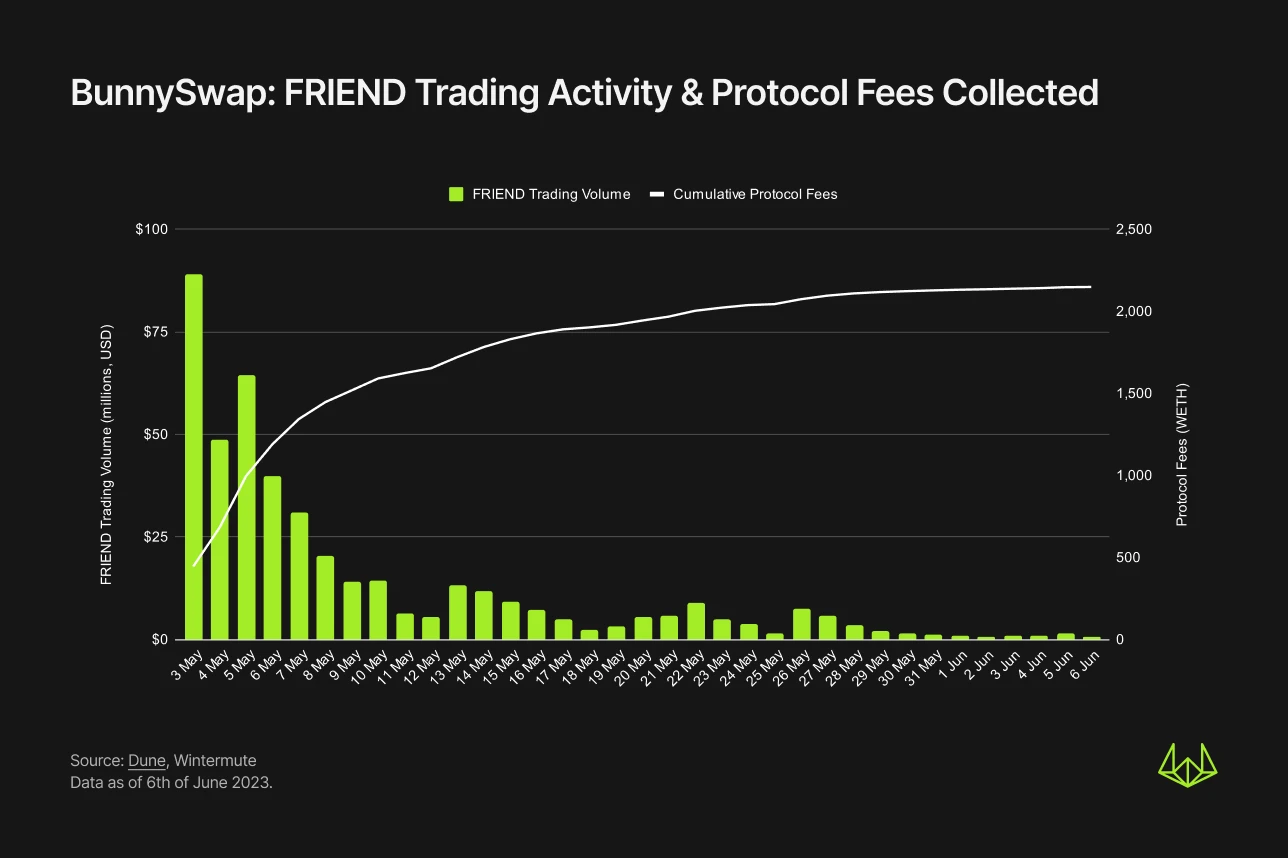

一种选择是自己启动一个 DEX,就像 Friendtech 启动 BunnySwap 那样。BunnySwap 系 Friendtech 从 Uniswap V2 分叉而来,其主要效用是用于促进其原生代币 FRIEND 的交易。

在 BunnySwap 的分叉过程中,Friendtech 做了两项重要变更:一是将流向 FRIEND-WETH 流动性提供者的交易费用比例变为 1.5% ;二是将归属 FriendTech 团队的协议费用收入也变为 1.5% 。

在原始版本的 Uniswap V2 上,你既无法实现第一点 —— 因为所有流动性池的固定费率为 0.3% ;也无法实现第二点 —— 后者也被固定 0.05% ,所有协议费用都归属 Uniswap DAO 财库。

随着这些变化的实施,自 FRIEND 代币发行以来,BunnySwap 帮助 FriendTech 团队在 35 天内便从协议费用中获得了价值 826 万美元的 WETH。就像大多数其他空投一样,FRIEND 在 TGE 初期一直保持着较高的交易量,启动当日达到了 8900 万美元,这意味着 170 万美元的协议费用。

FriendTech 并不是唯一一家通过自建 DEX 来回收价值的协议。自 2021 年以来,Katana 便开始在 Ronin 链上对所有交易操作征收 0.05% 的协议费用,这些费用均会流向 Ronin 财库。

自 2021 年 11 月启动以来,Katana 已经促成了超过 100 亿美元的交易量,并为 Ronin 财库带来了 500 万美元的协议费用。仅就 AXS 和 SLP 两种代币而言,Katana 现在占到了所有 DEX 交易量的约 97% ,这突显了一个封闭生态系统在价值留存方面的有效性。而在 Katana 启动之前,AXS 和 SLP 流动性池在其他主要 DEX 上已产生了 38 。亿美元的交易量,这预计约等于 190 万美元的协议费用损失。

新的思路,新的挑战

构建自己的 AMM DEX 可能似乎有利可图,但它确实也会带来了一些全新的考量与挑战。

在上述案例中,FriendTech 和 Ronin Chain/Katana 的共同点在于二者都构建了一个具有严格限制的强大生态系统,并通过先行约束实现了后续捕获 —— FriendTech 对 FRIEND 的可转让性进行了限制,并提供了供用户购买/销售其代币的唯一界面,Ronin Chain/Katana 则大力激励用户将 AXS 和 SLP 迁移到其专用链。因此对于协议而言,想要成功的捕获价值,就必须在自己的生态系统内对自己所创建的价值进行严格控制,因为 DeFi 是无许可的,不加以限制的话任何人都可以使用你的代币在另一个 DEX 上部署他们自己的流动性池。

此外,构建自己的 AMM DEX 还需要额外的审计成本、时间和技术资源,并需要说服用户和流动性提供者去接受相应的风险。

最后,自建 AMM DEX 也意味着你会失去一定的网络效应。举个例子,加入你的代币只有一个 X-WETH 流动性池,这意味着所有潜在买家在购买该代币之前都必须购买 WETH,尤其是在其他聚合器整合你的 DEX 之前,这必然会影响代币的曝光程度。

幸运的是,DEX 领域正在悄然发生改变,Balancer 已宣布了他们的 V3 版本,Uniswap V4 也将到来,这都有望实现流动性池的高度可定制。具体来说,Uniswap V4 的 hooks 架构将允许流动性池的创建者添加额外的交易费用,并将其作为另一种形式的协议费用。这将使协议能够在享有 Uniswap 的安全性和流动性网络效应同时,捕获由其创造的一定价值。

结论

总而言之,当前的 DEX 环境未能适当地激励协议为其平台所带来的价值。

通过构建自己的 DEX,协议可以避免依赖第三方 DEX 时所出现的价值劫持。BunnySwap 和 Katana 的案例证明了协议可通过构建自己的 AMM 解决方案来实现价值留存。

虽然这也会带来一些新的挑战,如需要额外的审计资源,或带来新的风险等等,但在价值留存以及生态系统控制方面的潜在利益却使得这依然是一个极具吸引力的方案。

随着 DeFi 行业的不断发展,协议可能会越来越多地考虑控制自己的 AMM 曲线,以确保更长期的可持续性。