全面解析以太坊ETF的市场推动力:费用结构、Grayscale基金与以太坊生态系统的前瞻

7月23日,9只以太币现货ETF将推出,费用从0.15%至2.5%不等。以太坊市值为4200亿美元,日均交易量为比特币的一半。ETF可能通过锁定资产推动价格上涨。比特币ETF已吸引160亿美元资金流入,以太坊ETF也可能受到资金流入影响。以太坊ETF的推出将限制市场上可用供应量,可能加速网络活动,对以太坊经济和链上指标产生积极影响。以太坊ETF的推出也标志着以太坊在全球金融领域作用不断扩大的重要里程碑。

原文标题:The Launch of Ether ETFs

原文作者:Tanay Ved,Matías Andrade

原文来源:Coin Metrics' State of the Network

编译:火星财经,MK

以太坊 ETF 的推出

探讨 ETH ETF 的费用结构、灰度基金以及以太币 ETF 推出前的市场供需动态

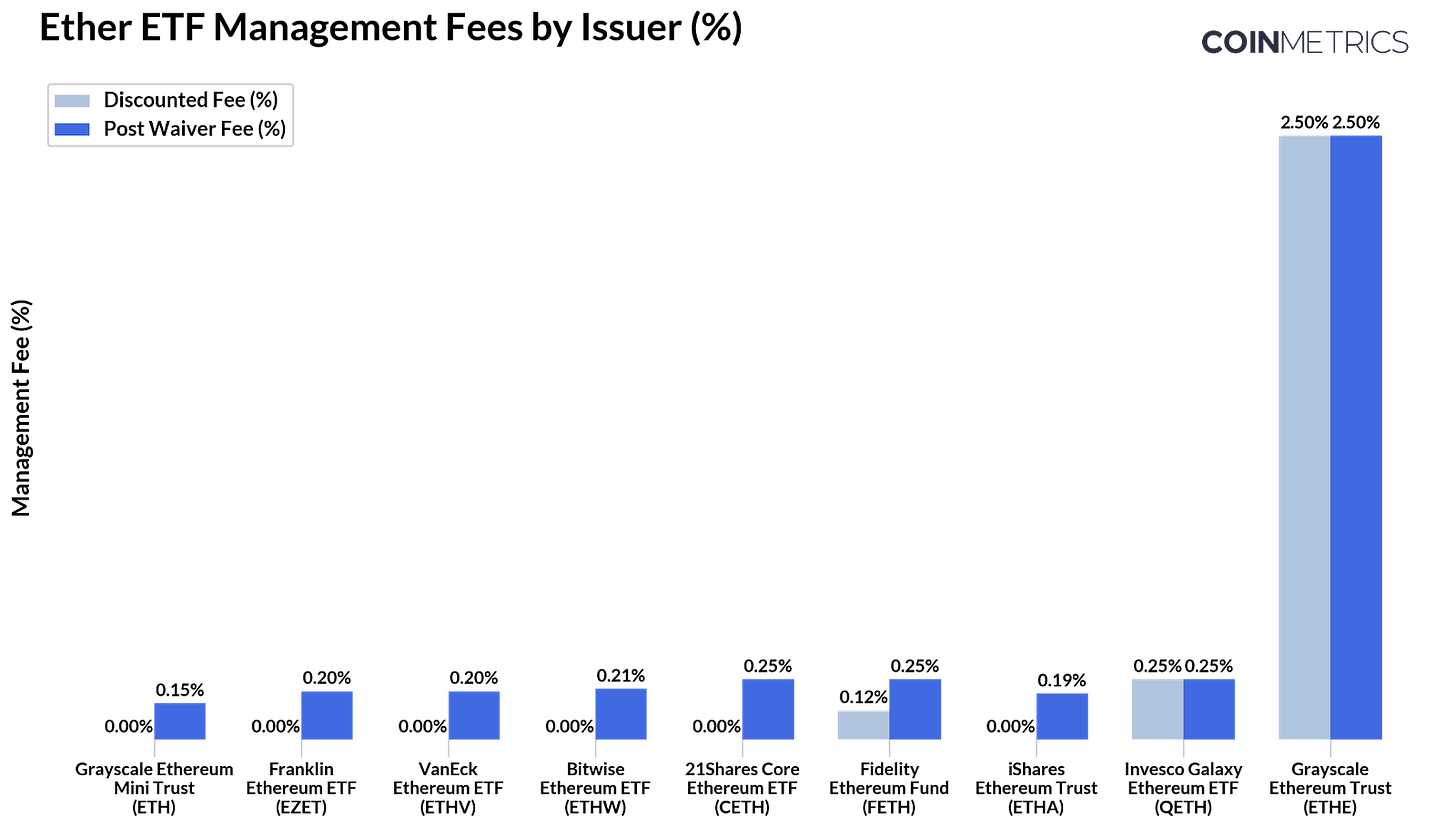

关键要点: 即将于 7 月 23 日首次亮相的 9 只以太币现货 ETF,其费用结构从灰度以太坊迷你信托的 0.15% 至灰度 ETHE 的 2.5% 不等。

目前,以太坊市场的总价值为 4200 亿美元,大约是比特币 1.3 万亿美元市值的三分之一。根据 Coin Metrics 的可信交易平台数据,ETH 的日均现货交易量大约是 BTC 交易量的一半。

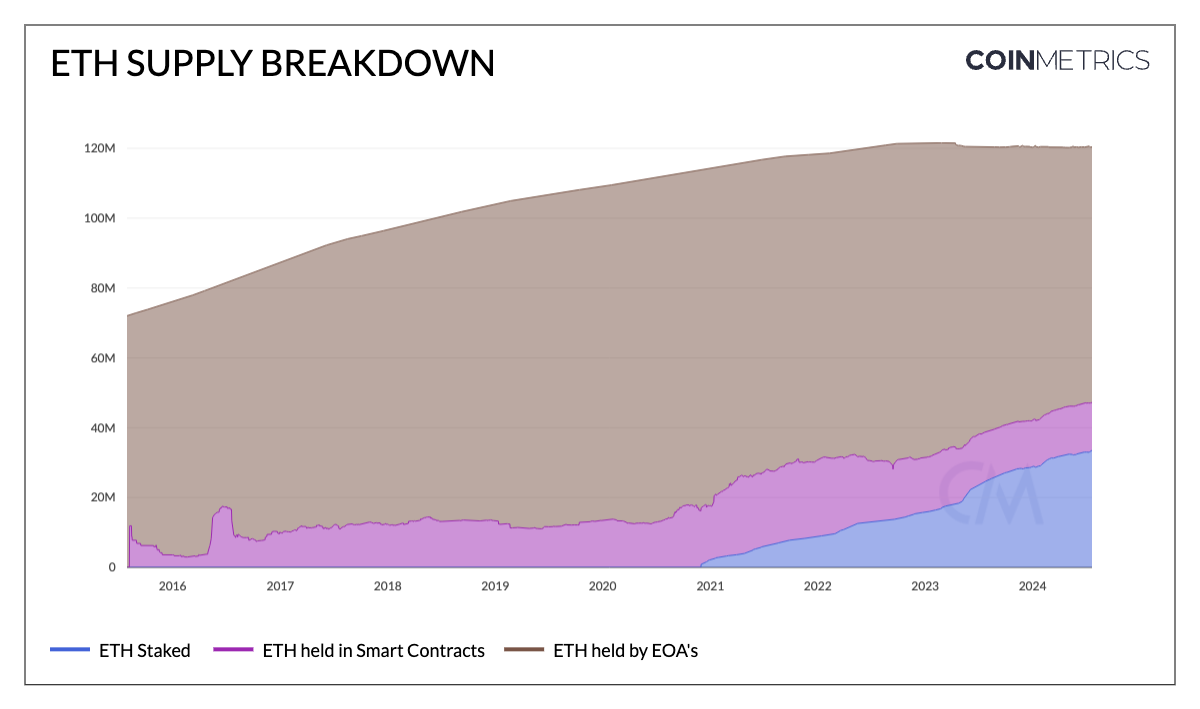

其中,3320 万 ETH(占总供应量的 28%)已在以太坊共识层进行质押,1350 万 ETH(占总供应量的 11%)被锁在智能合约中,1250 万 ETH(占总供应量的 10%)目前存放于交易所。ETF 的推出可能会通过锁定这些已被广泛利用的资产,进一步推动价格上涨。

今年 1 月份推出的现货比特币 ETF,标志着对这一领域长达十年的期待终于落地,通过大众熟知的受监管投资工具,大幅扩展了对头号加密资产的接触。最新的 13-F 报告揭示了这些产品背后有高达 160 亿美元的资金流入(且仍在增长)。随着市场对这一新兴领域的关注逐渐增强,以太坊(ETH)以其 4200 亿美元的市值,自然成为了下一位合理的接班人,其 ETF 的批准似乎只是时间问题。今年 5 月,美国证券交易委员会出人意料地批准了现货以太币 ETF,明确了 ETH 作为商品的地位,从而加强了这一资产类别的价值主张。现在,短短六个月后,现货以太币 ETF 即将推出。

在本期 Coin Metrics 的网络状态报告中,我们深入分析了现货以太坊 ETF 的推出、市场需求与供应动态,以及其对以太坊乃至更广泛数字资产生态系统的潜在影响。

ETH ETF 竞赛中的发行者

预计于 7 月 23 日首次亮相的 9 只以太币 ETF,将进一步拓宽基于加密货币的金融产品领域。这些产品由包括贝莱德和富达在内的传统资产管理巨头以及 Bitwise 和 Grayscale 等加密货币原生公司赞助,它们将追踪 ETH 的现货价格。通过在芝加哥期权交易所(CBOE)、纽约证券交易所(NYSE)以及纳斯达克等公共交易平台上市,投资者现在可以通过主流经纪平台获得 ETH 的曝光,这补充了如用户自有钱包等现有的投资渠道。

来源:彭博社,James Seyffart

随着发布日期的临近,关于费用的竞争也随之激烈。各发行方已经提交了最终的 S-1 注册声明,公开了各自基金的管理费,从新推出的 Grayscale 以太坊迷你信托(ETH)的 0.15% 至 Grayscale 的以太坊信托(ETHE)的 2.50% 不等,其中后者将在推出后从其现有的信托结构转型为 ETF。部分发行人还暂时免除了费用,这是他们吸引资产管理规模(AUM)的策略之一,与比特币 ETF 的做法类似。

将需求和短期压力联系起来

作为衡量 ETH 相对于 BTC 需求的晴雨表,我们可以从多个角度探讨对以太币 ETF 的潜在需求。

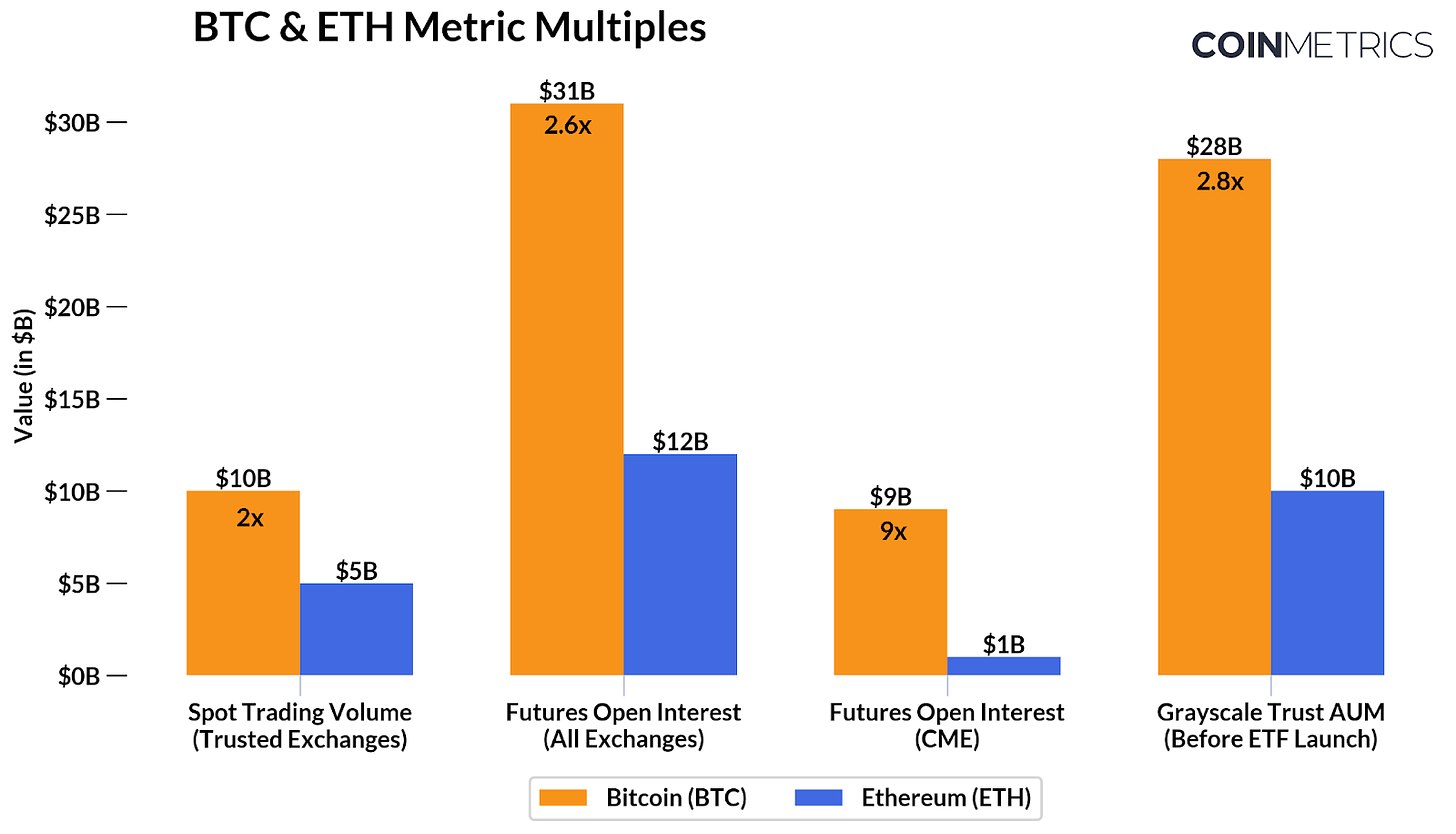

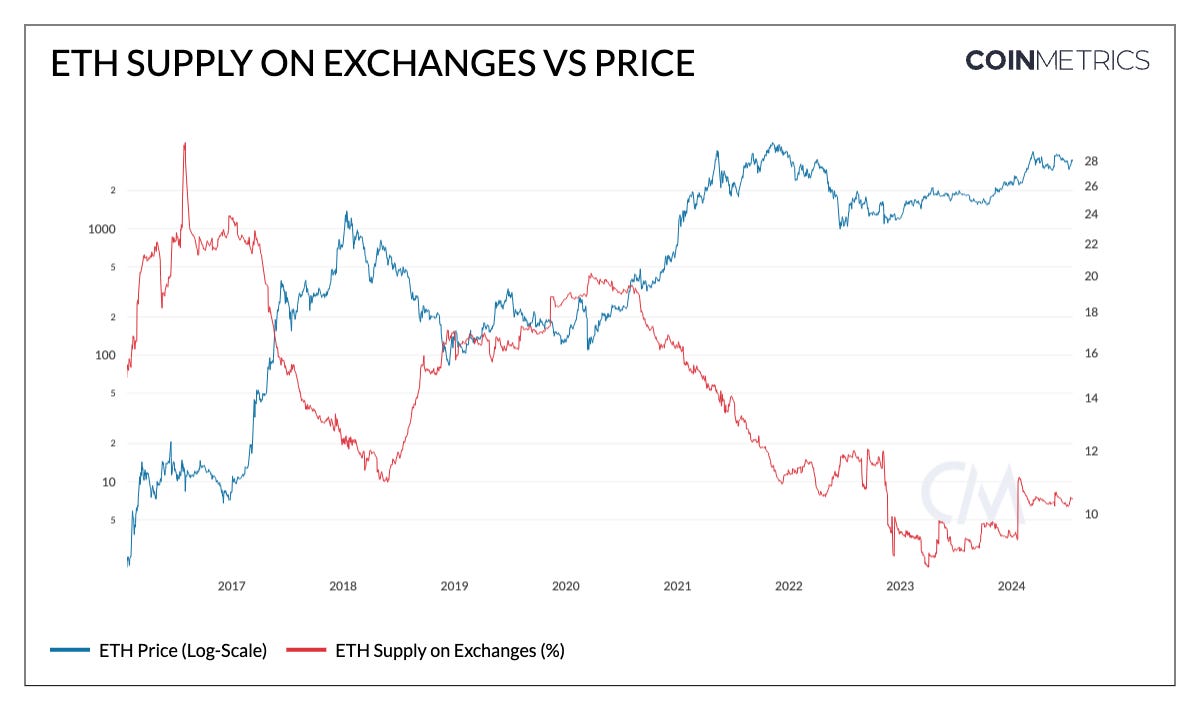

以太坊(ETH)的当前市值为 4200 亿美元,大约为比特币(BTC)1.3 万亿美元市值的三分之一。在可信交易平台上,ETH 的平均日交易量是 BTC 的一半,这反映了其相对的市场活跃度和流动性。在期货市场上,BTC 的未平仓合约量在所有交易所中大约是 ETH 的 2.6 倍,在芝加哥商品交易所(CME)中则约为 9 倍。在各自的 ETF 推出之前,Grayscale 的比特币信托(GBTC)的资产管理规模(AUM)大约是其以太坊信托(ETHE)的 2.8 倍。总体而言,这些数据表明,ETH ETF 的资金流入量可能与这两种资产之间现有的规模差异相符。

来源:Coin Metrics 市场数据提要

一个重要的考虑因素是,当前的 ETF 结构不包括质押功能,这为那些放弃额外质押收益的潜在投资者带来了一定的机会成本。这一限制可能会在短期内影响对以太币 ETF 的需求,并可能引发关于开发包含质押收益的更全面的 ETH 投资产品的讨论。此外,纳入质押还涉及 ETH 的质押比例和奖励、整体网络安全以及围绕权益证明(PoS)共识机制的监管透明度等多个方面的考虑。

聚焦灰度基金

随着灰度旗下的以太坊信托(ETHE)自推出以来从信托结构转变为交易所交易基金(ETF),我们需深入分析此举可能引发的潜在资金外流问题。

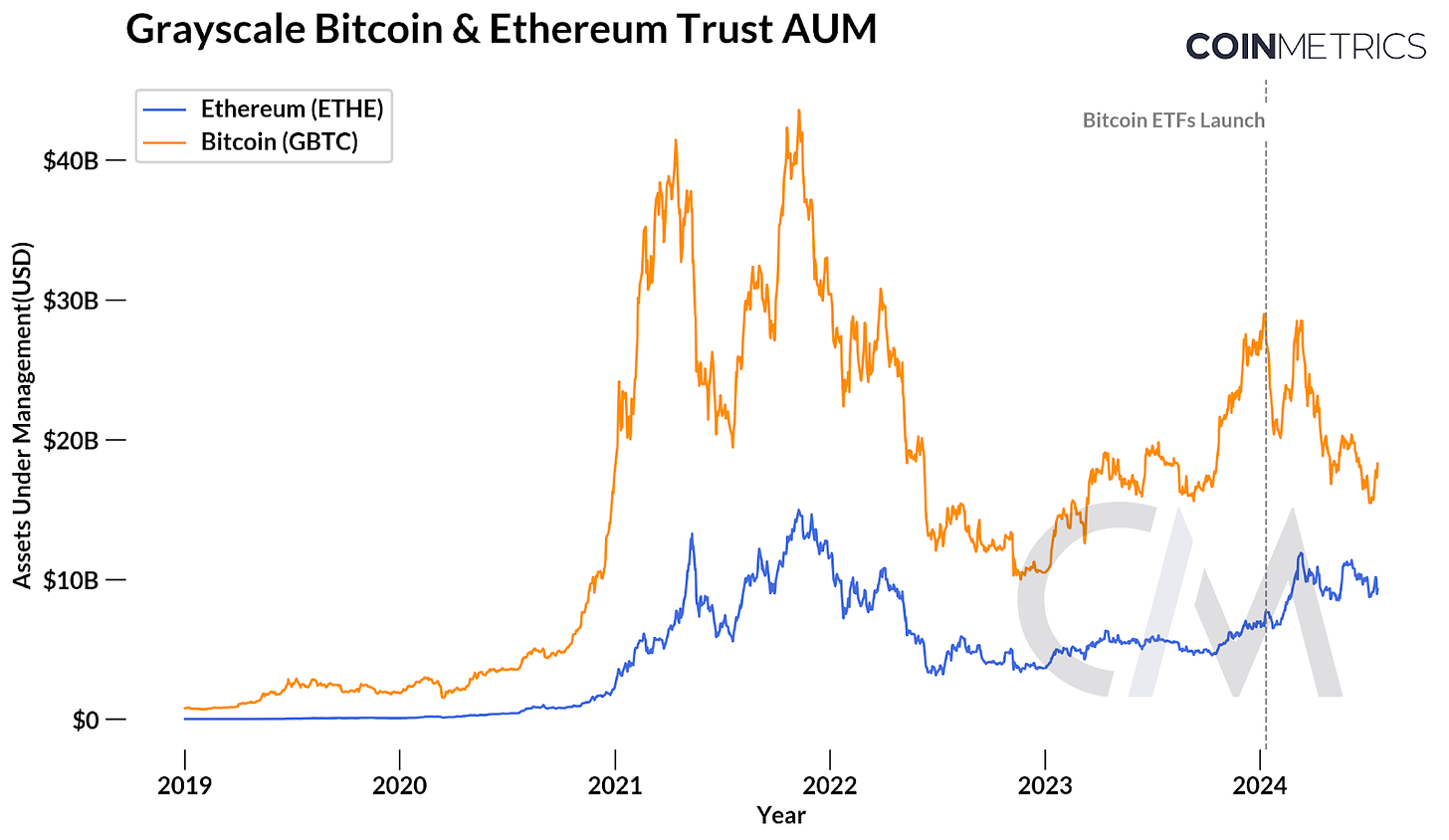

来源:Coin Metrics机构级数据,灰度

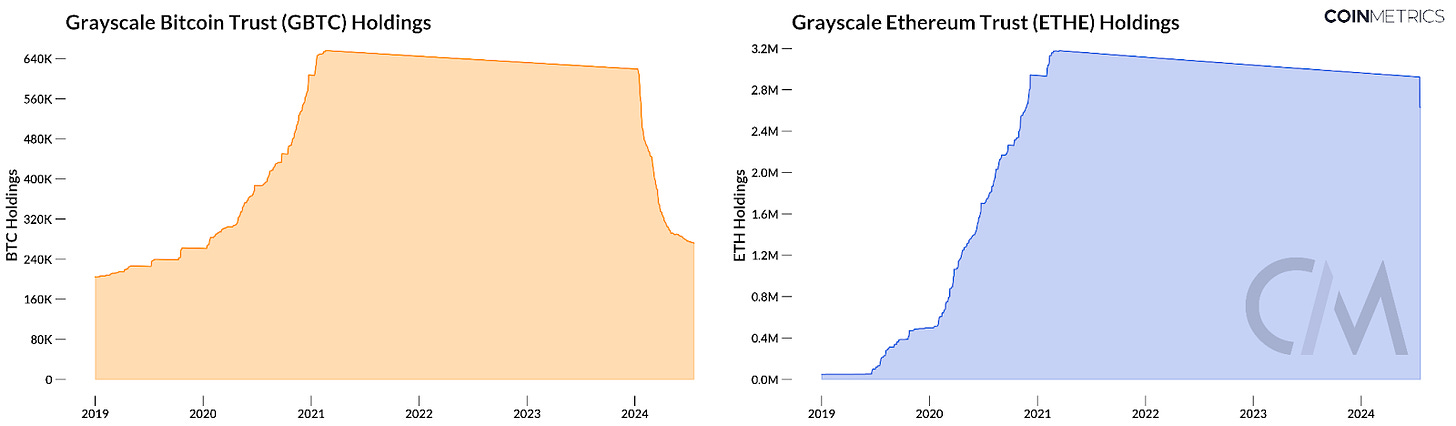

灰度比特币信托(GBTC)的发展轨迹可作为一个参考案例。在现货比特币ETF推出前,GBTC曾管理大约620K BTC(大约占比特币总供应量的3.1%),资产总值约为300亿美元。随着GBTC向ETF的转型,早期以折扣价购买GBTC的投资者便有了退出资本或转投更低管理费的ETF的机会。因此,GBTC所持有的比特币量减少了约55%,降至270K BTC,这对比特币价格产生了一定的下行压力。

另一方面,Grayscale的以太坊信托(ETHE)在推出之初即持有约100亿美元的管理资产(AUM),包括300万ETH(占以太坊总供应量的2.5%)。尽管ETHE可能面临类似的资金外流,但在以太坊ETF和Grayscale以太坊迷你信托(ETH)推出前所发生的一系列事件可能有助于缓解这种资金流出的影响。

从一个角度看,随着5月份ETF获批,ETHE的资产净值折价迅速缩减,为投资者提供了以接近票面价值价格退出的充裕时间。此外,迷你信托的费率为0.15%,这为对成本较为敏感的投资者提供了向此类低成本产品过渡的选项。约有10%的ETHE资金已作为种子资金转入新的迷你信托产品,这导致了AUM或30万以太币的持有量减少了约10亿美元。

来源:Coin Metrics机构级数据,灰度

以太币(ETH)的供应动态

ETH 之所以具有较高的流通性,是因其在多方面的应用性。这一点对其作为 ETF 的供应动态产生了显著影响。

以太币在以太坊生态系统中扮演着核心角色,不仅是其权益证明(PoS)共识机制的基石,同时也是支付网络费用和去中心化金融(DeFi)平台(包括借贷应用程序和去中心化交易所(DEX))中的重要抵押品或流动性来源。随着以太坊第二层生态系统的不断发展,大量 ETH 被转移到上层,以便用户能够更好地接触到基于以太坊的服务和基础设施。

来源:Coin Metrics Network Data Pro

截至 7 月 22 日,流通中的 1.2 亿 ETH 中,约 3320 万 ETH(占比 28%)被质押于以太坊共识层,约 1350 万 ETH(占比 11%)被锁定于各种智能合约中,约 1250 万 ETH(占比 10%)存放于交易所。总计约 39% 的 ETH 供应量无法轻易投入市场流通,这一统计还未包括那些非活跃的供应部分。

来源:Coin Metrics Network Data Pro

以太坊 ETF 的推出可能会进一步增强对 ETH 的需求,从而限制市场上可用的供应量。然而,这种影响的具体程度将取决于这些新推出的 ETF 的市场接受程度。

其他值得关注的以太坊数据

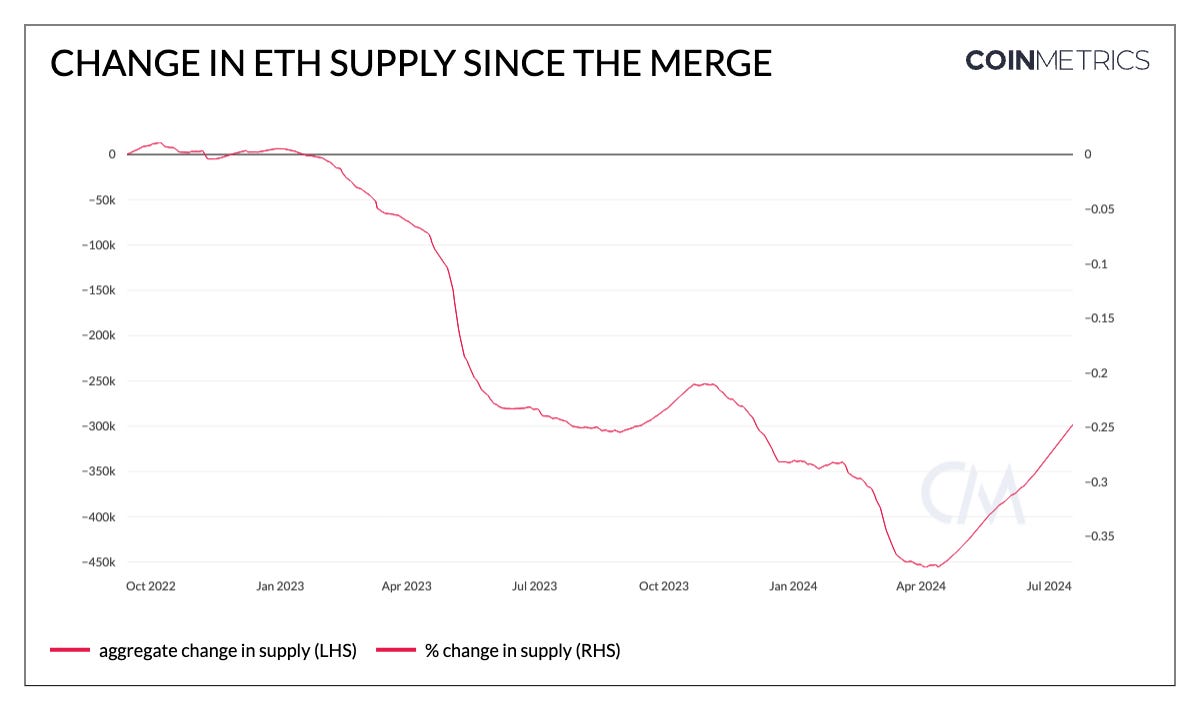

尽管近期以太坊显示出通胀趋势,部分原因是第二层活动增加和 Dencun 的费用下降,但自从“合并”以来,ETH 的供应量实际上呈现出轻微的通缩态势(-0.24%)。受限的 ETH 供应量与潜在的 ETF 流入相互作用,可能将推动网络活动的加速,并对 ETH 的整体经济状态和链上指标产生积极影响。

来源:Coin Metrics Network Data Pro

无论是通过增加稳定币供应量、L2解决方案的采用,还是 DEX 交易量的提升,以太坊上的活动增加都可能会降低以太坊主网的基本费用,进而推高 ETH 的销毁率。这将进一步限制 ETH 的市场供应量,使其价格更易受到市场需求变化的影响。

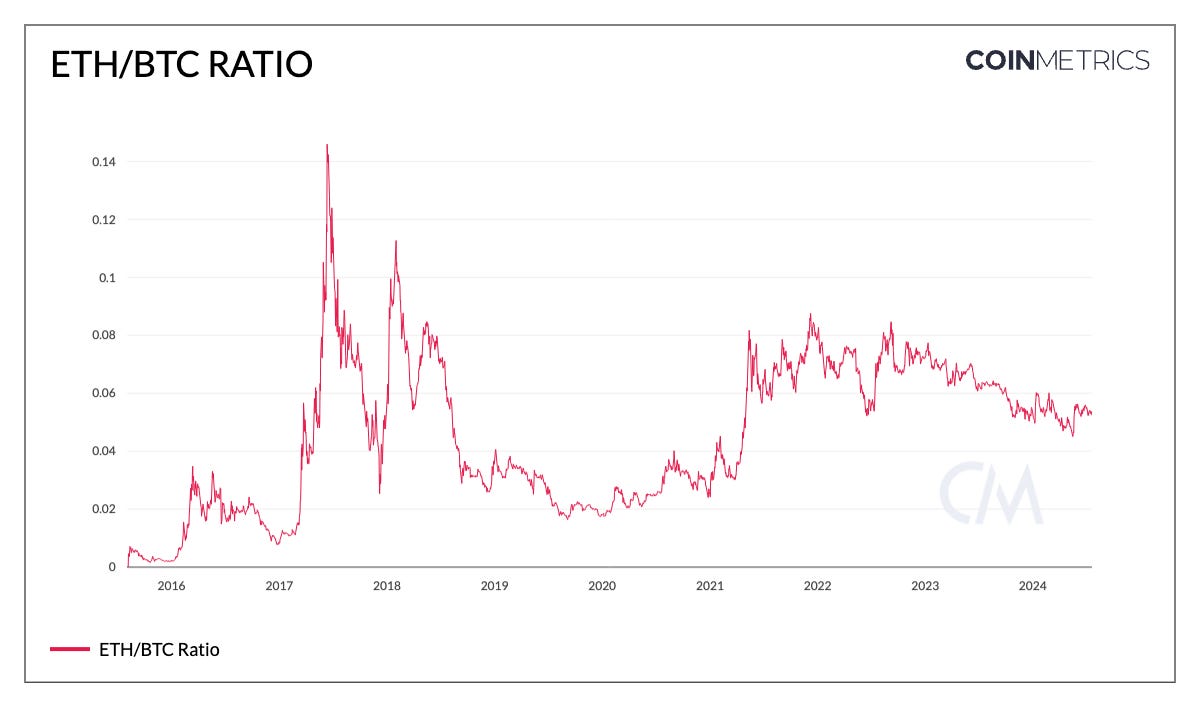

ETH 的表现和波动性

如 ETH/BTC 比率所示,ETH 相对于 BTC 的表现自 2021 年以来一直处于波动状态。当前比率为 0.052,较合并时的 0.084 有所下降。自 1 月份推出现货比特币 ETF 以来,ETH 的回报率为 35%,相较于 Coin Metrics 的总市场指数(CMBITM)和 BTC 的 41% 和 46% 的回报率略显落后,这反映了市场对 BTC 的强烈需求。

来源:Coin Metrics 参考利率,公式生成器

ETH 的未来走势仍有待观察,但现货以太币 ETF 的推出无疑是人们对 ETH 作为资产、以及对以太坊生态系统和整个数字资产行业的更广泛认识和采用的重要推动力。

结论

虽然最初关注可能集中在以太坊 ETF 的表现上,但其真正的影响将在未来几个月中显现。届时,我们将深入探讨 ETH ETF 相对于比特币的市场需求、投资群体特征以及对以太坊生态系统的广泛影响,包括网络采用、扩展基础设施和应用程序。这次发布不仅是加密资产市场扩展和成熟的关键里程碑,更标志着 ETH ETF 的推出,不仅为投资者提供了新的投资渠道,同时也是以太坊在全球金融领域作用不断扩大的重要催化剂。

网络数据洞察

重点总结

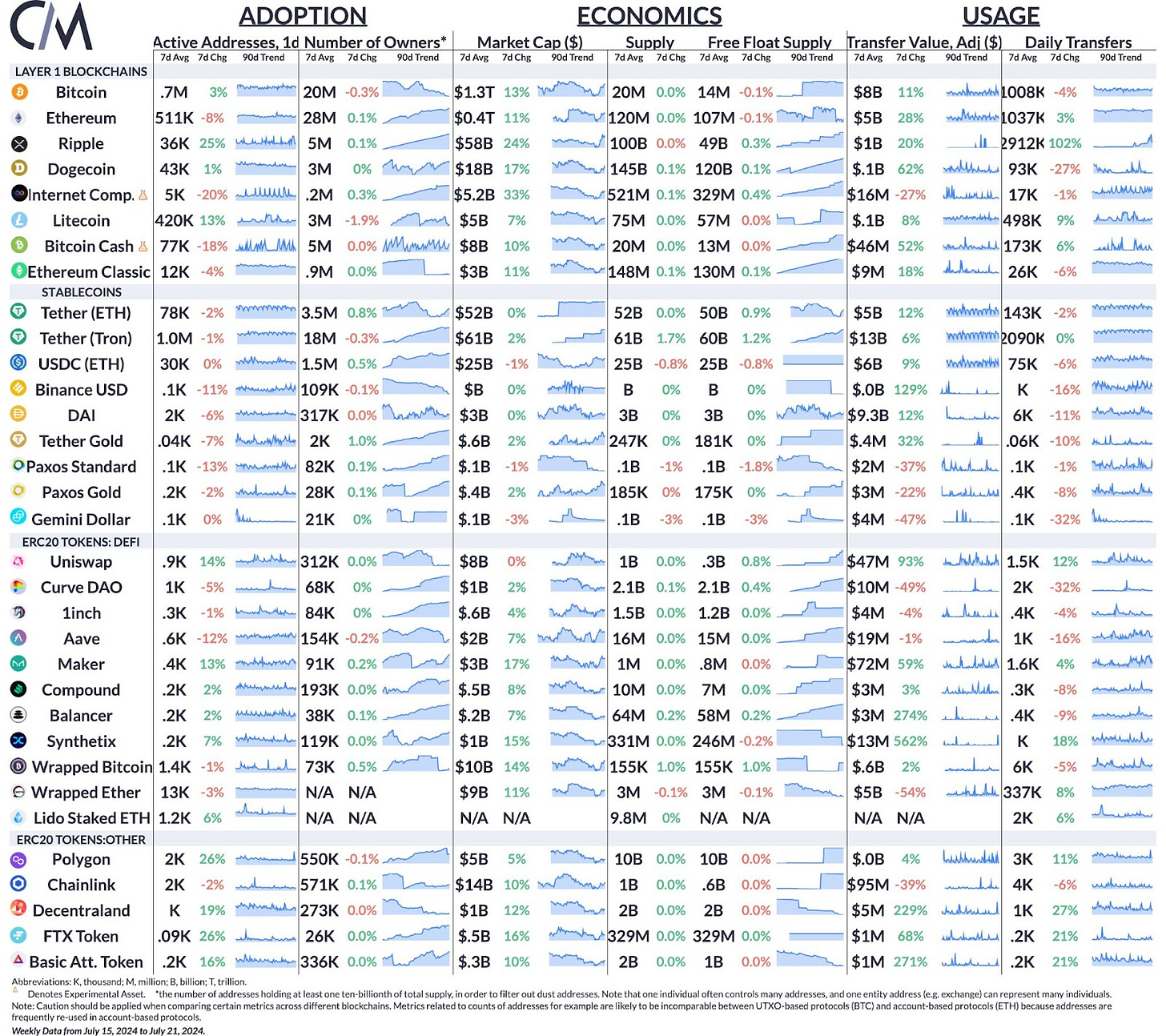

来源:Coin Metrics Network Data Pro