比特币 ETF 期权首日吸引 20 亿美元资金,改变 BTC 的市场结构

IBIT期权于周二首次上线,首日交易量达到近20亿美元,主要集中在看涨期权(比例为4.4:1)。这一新产品预计将吸引更多机构投资者参与比特币市场,提供新的投资和风险管理策略。IBIT期权的引入可能增加市场流动性,改变市场结构,并为专业投资者提供多样化的交易策略。期权交易还可能影响比特币价格走势,尤其是在牛市期间。

原文作者:Shaurya Malwa

原文标题:Bitcoin ETF Options Attract $2B on Day One, Shifting BTC’s Market Structure

原文来源:Coindesk

编译:Koala,火星财经

IBIT 期权于周二首次上线,市场参与者普遍预计此举将吸引更多机构对比特币 (BTC) 的兴趣。以下是它们可能对市场产生的影响。

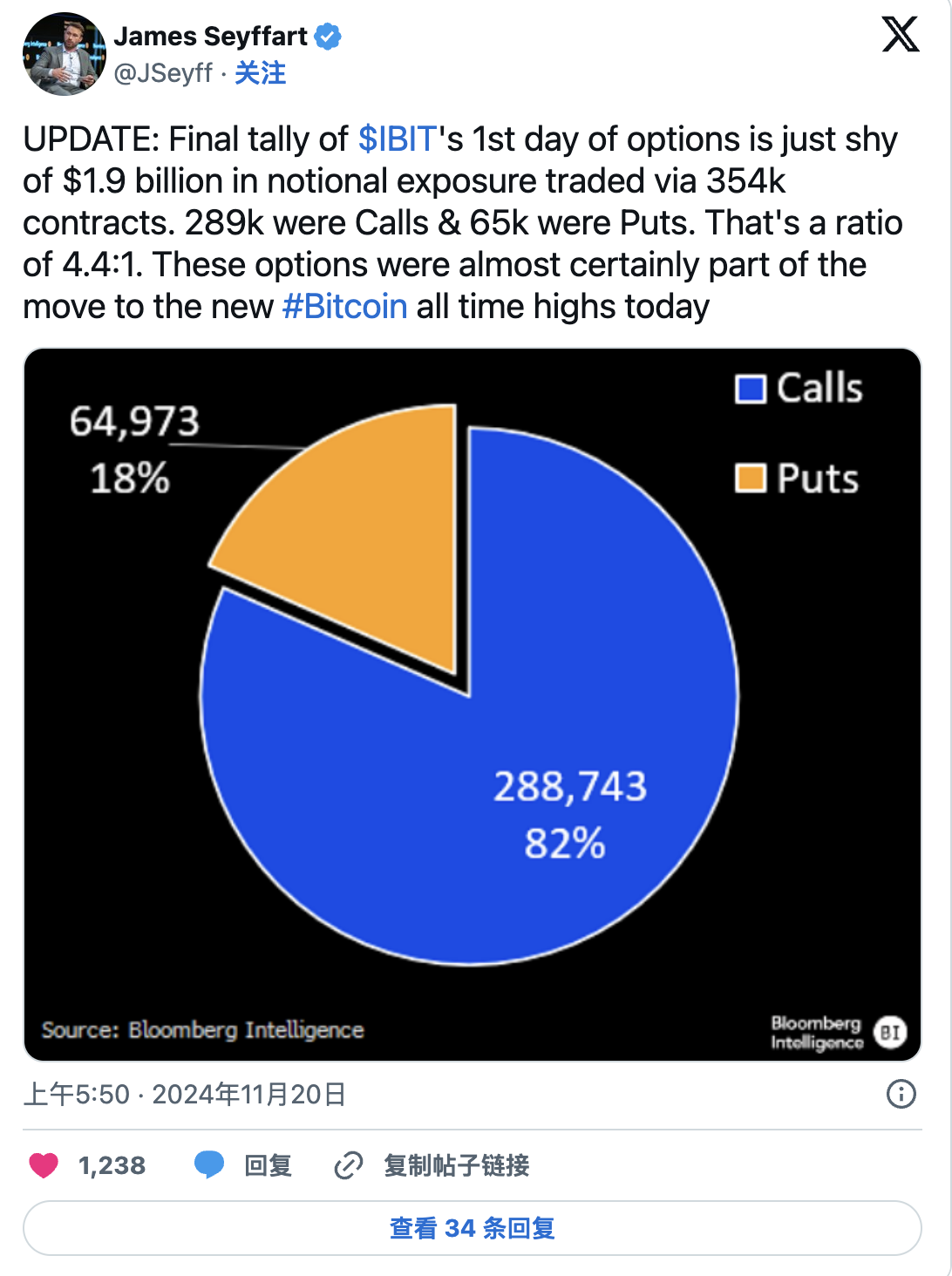

在首个交易日,IBIT 期权的名义敞口接近 20 亿美元,这对于新期权而言是一个不同寻常的交易量。与看跌期权相比,看涨期权的交易量更多(比例为 4.4:1),这可能是 BTC 创下新高的原因。

引入 IBIT 期权预计将增加机构对比特币的参与度,因为期权为投资和风险管理策略提供了新的途径。

在 IBIT 上交易期权可以提高流动性、提供对冲工具并允许对 BTC 价格走势进行投机,从而影响市场动态,从而导致市场结构发生变化。

与贝莱德比特币交易所交易基金 IBIT 挂钩的期权在首次亮相时就累积了近 20 亿美元的名义敞口,一些分析师称这一壮举在这些指标上是“闻所未闻的”。

“期权首日的名义敞口略低于 19 亿美元,通过 35.4 万份合约进行交易。28.9 万份是看涨期权,6.5 万份是看跌期权,”彭博情报分析师詹姆斯·塞法特 (James Seyffart) 在 X 帖子中表示。“这个比例是 4.4:1。”

“这些期权几乎肯定是今天 #Bitcoin 创下历史新高的一部分,”Seyffart 补充道,他指出比特币在周二美国盘后创下新高。

IBIT 期权周二首次上线,市场参与者普遍预计此举将吸引更多机构对比特币 (BTC) 的兴趣。9 月,美国证券交易委员会批准了多家交易所 11 只现货比特币 ETF 中的几只期权,预计未来几天将有更多期权产品上线。

展开选项

期权是一种金融衍生品,它赋予买方在某个日期或之前以指定价格购买(看涨期权)或出售(看跌期权)标的资产的权利,但没有义务。

看涨期权赋予持有人在规定时间内以特定价格(称为执行价格)购买资产的权利。看跌期权赋予持有人在指定期限内以执行价格出售的权利。

当预期价格上涨时,会购买看涨期权;如果预测正确,交易者可以行使期权以执行价格买入或卖出获利。看跌期权可作为价格下跌的保险或押注下跌,如果价格超过市场价值,则可以以执行价格卖出。

IBIT 期权如何改变 BTC 市场结构

使用期权可以为专业投资者开辟大量的交易策略——这可能会给市场带来更多流动性并影响市场结构。

那些特别不愿意在离岸不受监管的渠道进行交易的机构可以使用 IBIT 期权对冲看涨风险,同时出售看涨期权以产生额外收入。投机者可以使用 IBIT 看涨期权和看跌期权从价格波动中获益,同时避免拥有标的资产的麻烦。

交易者还可以出售期权并赚取溢价,这是一种被动收入,这在稳定或缓慢下滑的市场中尤其有吸引力,因为期权可能会到期而毫无价值。与领先的期权交易所 Deribit 相比,此类策略在交易者中已经很受欢迎。

谈到对市场结构的影响,一些分析师认为,预期的 IBIT 看涨期权的覆盖将抑制长期隐含波动率。在短期内,尤其是在牛市期间,投资者对看涨期权的需求可能会为 GameStop 式的伽马挤压奠定基础。

市场结构通俗地描述了交易如何涉及投资者和交易者等参与者、资产如何买卖以及特定资产类别的监管。

期权提供了更多的交易方式,使专业投资者更容易在价格没有大变化的情况下买入或卖出。跟踪期权数据可以显示交易者认为价格会发生什么变化,帮助每个人了解市场预期。

在到期日附近,期权还可以预测并引起价格波动——为短期交易创造一个窗口。