币安Alpha上线LA倒计时:光环下的技术泡沫与代币经济隐忧

币安Alpha积分系统引发全球加密社区为争夺Lagrange(LA)空投而展开激烈竞争,推动链上交易量激增。然而,Lagrange的技术能力和代币经济模型备受质疑,其“零知识协处理器”概念缺乏实质突破,代币通胀设计存在隐患,且面临强劲竞品竞争。投资者需警惕其资本驱动的泡沫风险。

撰文:White55,火星财经

当币安Alpha积分系统的门槛在5月底悄然突破200分大关时,一场隐秘的军备竞赛已在全球加密社区蔓延:用户疯狂质押BNB、高频交易冷门代币,甚至不惜支付高额Gas费跨链转移资产——所有操作只为争夺6月4日Lagrange(LA)空投的入场券。这场由币安官方导演的“链上狂欢”,将Alpha平台单日交易笔数推至71.5万次的历史峰值,BNB Chain总成交额飙升至4.8亿美元。

然而,在光鲜的流量数据背后,一个尖锐矛盾正在浮现:Lagrange所标榜的“零知识协处理革命”,是否只是资本裹挟下的技术泡沫?而币安Alpha精心设计的积分游戏,又能否掩盖LA代币经济学的先天缺陷?

一、明星团队与资本狂欢:被高估的“ZK新贵”

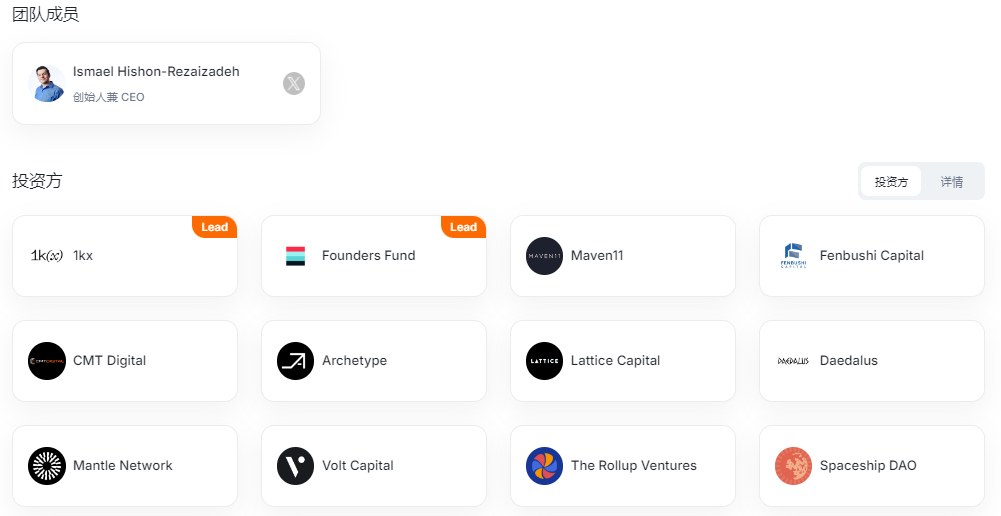

Lagrange Labs凭借“零知识协处理器”概念,在两年内完成1720万美元融资(400万美元Pre种子轮+1320万美元种子轮),由Founders Fund领投,Archetype、1kx、Maven11等顶级VC跟投,阵容堪称豪华。

创始人Ismael Hishon-Rezaizadeh(麦吉尔大学背景,前DeFi工程师兼风投)的履历看似光鲜,却暴露关键短板:缺乏ZK技术研发的实质经验,团队未公布核心技术成员的学术或工程背景,技术白皮书亦未披露密码学专家名单。

更值得警惕的是,其融资节奏与市场炒作高度同步:2023年5月Pre种子轮后,恰逢ZK赛道热度攀升,2024年5月种子轮融资额飙升至1320万美元,估值泡沫隐现。VC的巨额押注本质是“叙事溢价”,而非技术成熟度验证——这与2023年诸多ZK项目崩盘前的资本路径如出一辙

二、核心技术:理想化的“超并行ZK”与现实瓶颈

Lagrange标榜的“跨链大数据可验证计算”由三大模块支撑:

- 状态委员会(LSC):基于EigenLayer再质押节点生成状态证明,宣称“缩短跨链挑战期”,但实际仅确认了200万+区块,测试网数据(周均12.7万证明)在真实高并发场景下微不足道;

- ZK协处理器:声称支持SQL查询等复杂计算,却未公开证明生成效率的关键指标(如单次证明成本、吞吐量上限);

- 跨链互操作性:试图通过ZK证明验证多链状态,但初期仅兼容EVM链,对Solana等非EVM生态的支持停留在路线图阶段。

核心质疑点在于:

- “超并行”概念模糊:官方文档未定义并行架构的具体实现方式,所谓“水平扩展任意数量运算符”更像营销话术;

- 经济模型不可持续:节点需质押LA代币生成证明,但证明费用(以LA计价)的定价机制未公开,一旦代币价格波动,节点收益将剧烈震荡,威胁网络稳定性;

- 竞品技术碾压:相比Risc Zero、Succinct等已实现FPGA硬件加速的ZK项目,Lagrange仍依赖通用计算,证明效率存疑。

三、代币经济学:通胀陷阱与价值捕获困境

LA代币总量10亿枚,初始流通包含10%空投(1亿枚)及VC解锁份额,其经济设计存在致命缺陷:

高通胀稀释长期持有者利益:

年通胀率固定4%,新增代币全部分配给节点(Provers),相当于每年向市场抛售4000万枚LA(按种子轮估值约500万美元)。在应用需求未起势前,纯靠通胀激励节点将导致代币陷入“抛压螺旋”。

空投比例畸高,短期抛压集中:

10%空投远超同类项目(通常≤5%),且6月4日币安Alpha上线后,空投领取者可将代币即时抛售。结合VC种子轮(2024年5月完成)的潜在解锁窗口,市场承接力面临严峻考验。

价值捕获场景薄弱:

代币用途仅限于支付ZK证明费用、节点质押及治理,但协议收入完全依赖证明需求。目前测试网仅生成40万+证明,主网落地后若无法吸引链上应用大规模采用(如DeFi衍生品定价、链游AI计算),LA将沦为“无根之木”。

四、上线预期:投机泡沫与价值回归的博弈

短期看,LA上线币安Alpha可能复制ZK赛道惯有的“上市炒作”:

- 利好因素:Coinbase生态背书、1720万美元融资光环、空投预期引流;

- 炒作隐患:VC平均成本极低(Pre种子轮与种子轮估值差逾3倍),早期投资者套现动机强烈。

长期价值则取决于两大现实约束:

技术落地进度:

官方宣称“2024年5月底上线主网”,但截至6月3日未披露主网合约地址或审计报告,延期风险高;

生态合作真实性:

尽管提及“50亿美元ETH再质押”,但未公布任何头部DeFi或跨链桥的集成案例,合作伙伴列表多为风投机构,生态建设纸上谈兵。

五、投资警示:为何LA不是理想标的?

VC驱动型泡沫:

资本密集入场推高估值,但技术成熟度与融资额严重错配。参照2023年ZK赛道平均市销率(P/S)已跌破3倍,LA若以10亿FDV(完全稀释估值)上市,需年收入超3000万美元支撑——而ZK证明市场总规模目前不足1亿美元。

代币经济先天不足:

4%的通胀率在熊市中将成为“死亡螺旋”导火索(参见Terra崩盘机制),且无销毁机制对冲通胀。

赛道红海竞争:

面对Polygon zkEVM、StarkNet等已垄断80%开发者生态的巨头,Lagrange的“协处理器”定位差异化不足,却需直面零知识证明领域最艰难的工程问题——证明递归与硬件加速。

结语

Lagrange的资本叙事与技术创新之间存在一道深不可测的鸿沟。在ZK证明尚未找到规模化商用场景的当下,其代币模型更像为VC退出设计的金融工程,而非可持续的协议经济。投资者若参与LA交易,需清醒意识到:这并非押注技术革命,而是在流动性狂欢中与镰刀共舞——而历史证明,多数人终将成为泡沫破灭时的燃料。