币安代币严选神话崩塌:从GPS暴力收割到RED空投闹剧,交易所的"双面游戏"还能玩多久?

2025年,加密行业因币安接连上线问题代币GoPlus(GPS)和RedStone(RED)引发信任危机。GPS暴跌75%,被指内幕交易和做市商操控;RED空投规则变更引发社区不满,价格同样暴跌。这暴露了币安审核机制失灵、做市商黑箱操作及社区信任瓦解等问题,令其“严选”标签沦为风险警示,交易所生态面临深刻反思。

撰文:Alvis

2025年的加密世界,本应是个技术革新的乌托邦,结果活生生演变成韭菜血泪史。币安作为行业老大哥,最近上演的"代币质量连续剧"堪称魔幻现实主义大片——前脚刚被RedStone(RED)的空投PUA捅了腰子,后脚就被GoPlus(GPS)的暴力砸盘抽肿脸。

今天我们就来扒一扒这出荒诞剧的幕后剧本,看看交易所的"严选"标签是怎么变成"严癣"的。

序幕:安全神话的崩塌——GoPlus的72小时死亡螺旋

2025年3月4日,币安高调上线号称"Web3安全龙头"的GoPlus Security(GPS)。这个项目团队堪称区块链界的复仇者联盟:360安全浏览器前负责人、蚂蚁集团技术总监、Delphy预测市场联合创始人。光看履历表,不知道的还以为他们要造区块链界的诺亚方舟。

推荐阅读:一文速览币安Holder空投新币GoPlus Security(GPS)

代币上线瞬间,价格从0.13美金直冲0.2美金,韭菜们仿佛看到新晋百倍币在招手。但接下来的剧情比《鱿鱼游戏》还刺激——价格在72小时内自由落体式暴跌75%,最低触及0.05美金。这哪是上币,分明是给韭菜表演高空跳伞不带降落伞。

第一幕:数据背后的血腥收割

在币安宣布上线GPS后,GPS由0.13美金短线拉升至0.2美金,爆了不少空单,随后价格在触及0.2美元后开启断崖式下跌,72小时内最低跌至0.05美元,跌幅75%。不少人质疑内幕交易,从合约持仓量就能发现这是主力利用消息面拉盘砸盘来进行收割。

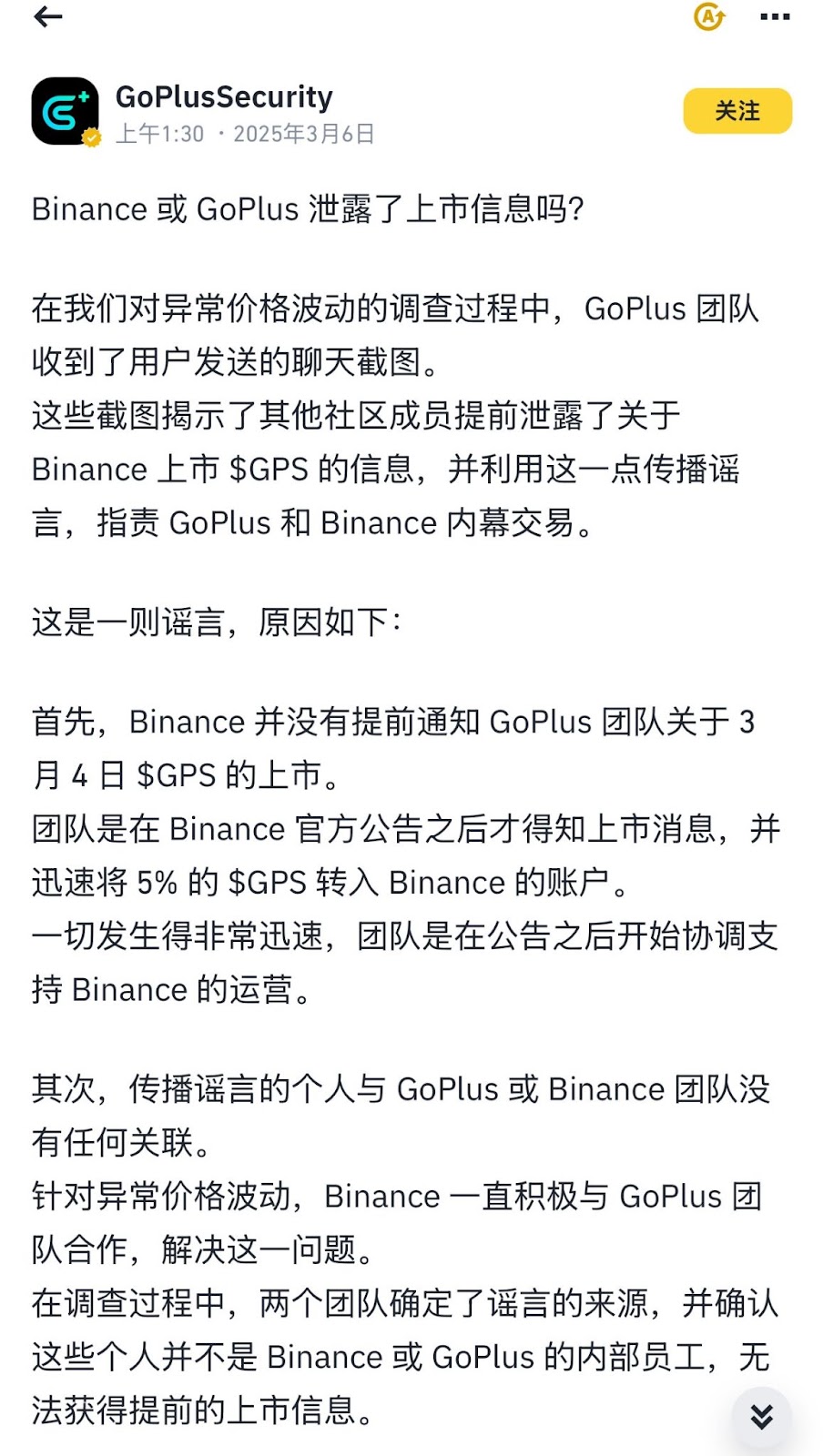

随后,Goplus项目方发布公告声称团队提前并不知道上市消息。

挺讽刺的是,GPS主打“安全”,却连自身代币价格防护机制都形同虚设,社区直斥其为“安全赛道最危险陷阱”。

第二幕:内幕疑云与做市商暗战

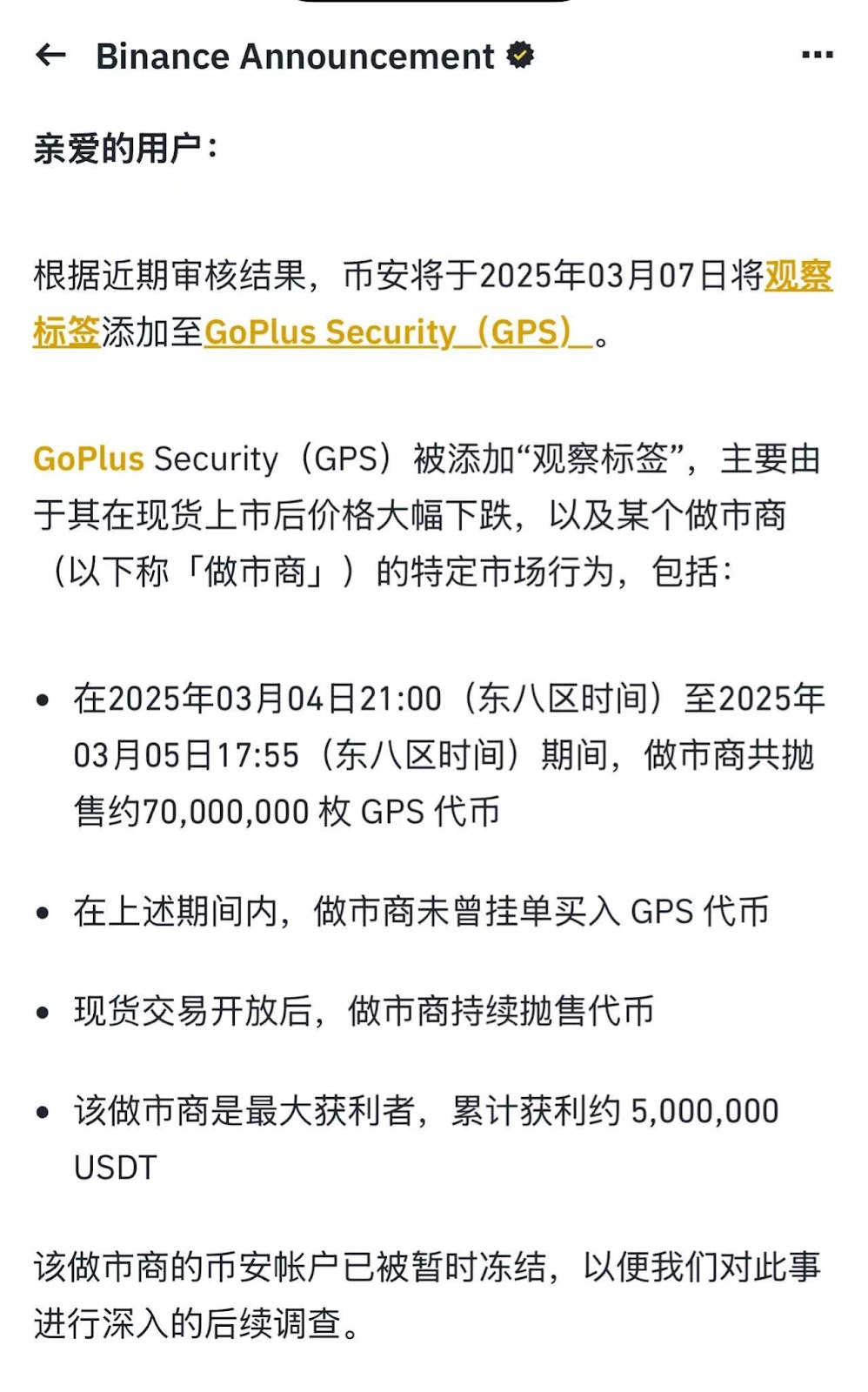

随后币安公告称暴跌源于“做市商恶意抛售”,现货交易放开后,某做市商累计出售约7000万枚GPS代币,获利约500万USDT,现该做市商的账户已被冻结。

在币安公告发布后,GPS短线跌至0.042美金后,开始疯狂拉升,最高触及0.068美金,现报0.061美金。

但交易数据揭露更深层矛盾:

时间线的致命巧合:3月7日17:00,币安宣布将GPS纳入观察标签(利空),但16:55分空单持仓量突增82%(530万→960万美元),精准预判15分钟后15%的暴跌。这种“未卜先知”的操作,被质疑为内部人员利用信息差套利。

流动性操控术:GPS上线时流动性池深度不足预期30%,做市商通过“对敲交易”制造虚假繁荣后反手砸盘。这种手法与2024年币安“Meme币收割事件”如出一辙。

第三幕:信任坍塌与生态反噬

社区发现,GPS暴跌并非孤立事件。币安近半年上线的项目中,68%的代币首周跌幅超40%,而“高额上币费”(传言超500万美元)催生了“付费上线-拉盘-抛售”的灰色产业链。

X平台某用户直言:“币安严选已沦为VC退出工具,散户成为次次接盘的‘燃料’。”

插曲:RedStone空投——一场精心设计的“PUA游戏”

当GoPlus余波未平,币安3月6日上线的RedStone(RED)再次点燃社区怒火。这个号称“多链预言机龙头”的项目,因空投规则临时变更引发史诗级信任危机。

剧情高潮:从肝帝到弃子

RedStone通过Zealy平台设计了三季任务,要求用户完成“研读白皮书”“创作内容”“邀请好友”等复杂操作,积分规则暗示“努力=空投”。然而3月5日空投开放时,98%参与者发现资格被“Discord特殊角色”门槛过滤,实际受益地址仅4386个。社区统计显示,某用户累计完成327项任务却因未获得“Vein Master”头衔颗粒无收,而某KOL仅因参与线下会议便获5万枚RED(价值4.5万美元)。

Red离谱的K线

更令人费解的是,此次 RED 盘前首次引入了“前 3 天涨停封板”机制——涨幅达 20% 即停牌 24 小时,随后再开放交易。这种设计仿佛让市场回到了 20 年前的大 A 初期,颇显落后。

更关键的是,这一策略真的能稳定市场吗?3 天后解禁,若市场情绪高涨,价格岂不是会被直接推升至难以企及的高度?更何况,Token 并非股票,除了 CEX 交易外,链上市场同样活跃。其他 CEX 也不会坐视不管——一家封盘,其他平台仍可正常交易,这不仅削弱了自身竞争力,反而给对手送上了话题、流量和用户资金。

币安的尴尬角色

面对社区“下架诈骗项目”的声浪,币安先是暂停RED交易,却在24小时后恢复上线。这种“高高举起轻轻放下”的态度,被解读为“既想维护声誉,又不愿放弃上币费收益”。更耐人寻味的是,RED上线后价格从1.46美元暴跌至0.89美元,与GPS的剧本高度相似——都伴随着做市商撤单引发的流动性危机。

截止发稿,Red已跌至0.66美金。

深层博弈:币安的“严选困境”与加密治理悖论

这两起事件暴露出币安生态的三大结构性矛盾:

1. 审核机制失灵:从技术崇拜到利益优先

币安曾以“上币委员会匿名投票”“技术审查七维度模型”为荣,但GPS案例显示:

- 数据泡沫:项目方宣称的“1万项目集成”实际多为未落地的API试用;

- 估值虚高:GPS私募轮估值2.3亿美元,但同类项目CertiK同期估值仅1.1亿美元;

- 代币经济学缺陷:GPS的100亿总量中,团队与早期投资者占比超40%,形成天然抛压。

这些漏洞未被审查,反而因“安全赛道龙头”的叙事被放大。正如CZ曾承认的:“我们无法阻止项目方在上币后违背承诺。”

2. 做市商黑箱:流动性的双刃剑

币安依赖做市商提供流动性,却缺乏对其行为的约束。GPS事件中,做市商通过“先拉盘吸引跟风盘,再反手清仓”收割散户,这与传统金融的“老鼠仓”无异。而币安对涉事做市商仅“封禁账户”了事,未建立赔偿机制,暴露出风控体系的脆弱。

3. 社区信任的熵增效应

RedStone空投争议的本质,是Web3治理理想与现实的碰撞。项目方以“去中心化”之名要求社区贡献,却用中心化规则分配利益。当用户发现“努力不如关系”时,共识迅速瓦解。这种“用DAO叙事收割,用CEX逻辑分配”的模式,正在摧毁币安苦心经营的社区生态。

终章:暴雨之后,真能见彩虹?

GoPlus与RedStone的连续暴雷,将币安推向十字路口。一边是急需新叙事支撑的交易量,另一边是日益觉醒的社区力量。当“币安严选”从品质标签变为风险警示,当用户开始迁移至Bybit、Bitget等平台,这家曾经的行业巨头不得不直面一个拷问:

加密交易所的本质,究竟是价值的桥梁,还是泡沫的加速器?

或许答案藏在CZ昔日的反思中:“如果我们不能重建透明性,交易所终将成为自己的掘墓人。”

而此刻,暴雨倾盆,彩虹仍在天际之外。